Особенности англо-саксонской системы права позволяют разделять фигуры акционеров и бенефициаров компании. И если сведения об акционерах находятся в открытом доступе практически во всех странах (за исключением офшорных юрисдикций, непосредственное сотрудничество с компаниями которых влечет признание сделок контролируемыми), то сведения о бенефициарах компании получить сложнее - они есть только у компании - регистратора и обслуживающего банка.

В последнее время все чаще СМИ упоминают о раскрытии различных иностранных структур владения, внесении изменений в двусторонние международные соглашения в части обмена информацией о принадлежности банковских счетов и т.п.

Рассмотрим четыре типичные ситуации, в которых возникает необходимость раскрыть бенефициаров компании, формально контролируемой независимой иностранной компанией.

Во-первых, раскрытие бенефициаров добровольно - непосредственно самим бенефициаром.

Последняя наиболее яркая ситуация связана с владельцами «Домодедово». Напомним, что после терракта в «Домодедово» в 2011 году в отношении группы компаний проводились все возможные проверки - от налоговой до проверки генеральной прокуратуры, приведшей к возбуждению уголовного дела о нарушении правил авиационной безопасности. Президент требовал раскрыть собственников аэропорта, однако, кроме того, что владельцем основной компании является резидент классического оффшора о.Мэн, узнать ничего не удалось. Затем было объявлено IPO, отменено IPO и даже объявлено о продаже компании новым инвесторам. Покупателем, правда, выступила кипрская компания, и конечные собственники остались не раскрыты.

На наш взгляд, невозможность предъявления претензий, по крайней мере на уровне налоговой, было вызвано соблюдением «золотого правила»: не смешивать обеспечение имущественной безопасности с налоговой оптимизацией.

После этого кнут сменили на пряник, пообещав значительные федеральные инвестиции в развитие инфраструктуры. Вполне логичным условием этого стало раскрытие конечных собственников компаний: по словам Президента, «важно четко понимать, кто, за чей счет, в каком объеме будет финансировать развитие аэропортовой инфраструктуры и за что отвечает в конечном итоге».

После этого один из топ-менеджеров компании - председатель Совета Директоров назвал себя бенефициаром аэропорта. Пока сложно предсказать, как будет развиваться ситуация далее: ряд экспертов высказывают мнение, что вновь объявленный бенефициар таковым не является и прикрывает куда более влиятельную фигуру.

Но в контексте нашего повествования важна не сама фигура бенефициара, а мотивация раскрыть ее. Переход от одних запретительных и угрожающих мер к стимулирующим - достаточно символичен.

Вторая ситуация - назовем ее добровольно-принудительной - связана с недавно внесенными изменениями в ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем» с целью противодействия финансовым операциям. Подробно о изменениях мы писали ранее.

В соответствии с изменениями на банки и иные организации, осуществляющие операции с денежными средствами и иным имуществом, возложена обязанность принимать меры по идентификации бенефициарных владельцев организаций при открытии расчетного счета, а также регулярно обновлять информацию о выгодоприобретателях и бенефициарных владельцах. Без идентификации бенефициарного владельца юридического лица банковский счет открывать запрещается. Более того, если юридическое лицо не предоставляет информацию о своих бенефициарах, бенефициаром может быть признан директор компании.

Напомним, что бенефициарным владельцем признается физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) клиентом - юридическим лицом либо имеет возможность контролировать действия клиента.

Иными словами, банк может потребовать раскрыть структуру владения компанией, если ее участником, например, является иностранная организация. Будучи заинтересованными в открытии банковского счета в конкретном «удобном» банке, клиенты сами раскрывают всю информацию перед банком. В настоящее время такая информация является конфиденциальной, но не относится к банковской тайне, в связи с чем может быть предоставлена по запросу уполномоченных органов.

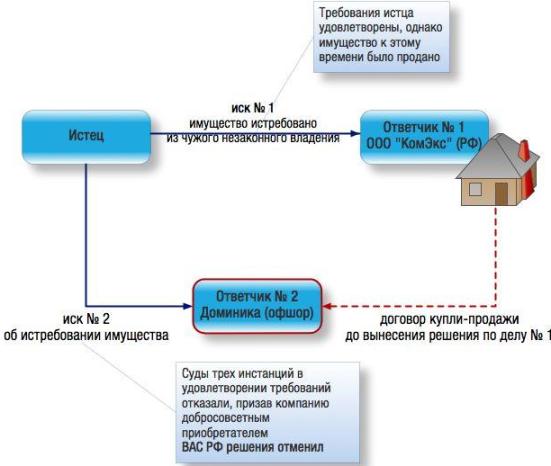

Третья ситуация, требующая раскрытия бенефициаров, связана с судебными разбирательствами и необходимостью доказать отсутствие связи между некоторыми участниками сделок.

Яркой иллюстрацией стало Постановление Президиума ВАС РФ от 26.03.2013 г. по делу №14828/12 (текст постановления опубликован только в июле 2013 года).

Высший Арбитражный Суд указал, что в случае участия в судебном споре офшорной компании, на нее возлагается бремя доказывания наличия либо отсутствия обстоятельств, свидетельствующих о самостоятельности офшорной компании во взаимоотношениях с другими участниками процесса. Такое доказывание осуществляется, прежде всего, путем раскрытия информации о том, кто в действительности стоит за компанией, то есть раскрытия информации о ее конечном выгодоприобретателе.

Кратко остановимся на сути спора.

ВАС РФ указал, что имеются косвенные доказательства, позволяющие усомниться в добросовестности сторон, в частности общий представитель ответчиков в суде. Это должно было побудить суды исследовать структуру владения офшорной компании, формально являющейся собственником спорного имущества.

Непубличная структура владения офшорной компанией, отсутствие реестра акционеров, не должно ставить неограниченный круг лиц в ущемленное положение вследствие невозможности самостоятельно получить необходимую информацию.

Данный спор не является налоговым, однако содержит важный вывод - о возложении на закрытую структуру обязанности раскрыть своих конечных владельцев.

Каким образом при новом рассмотрении дела Ответчик из Доминики будет раскрывать своих бенефициаров, увидим при новом рассмотрении дела, которое только началось в Арбитражном суде города Москвы.

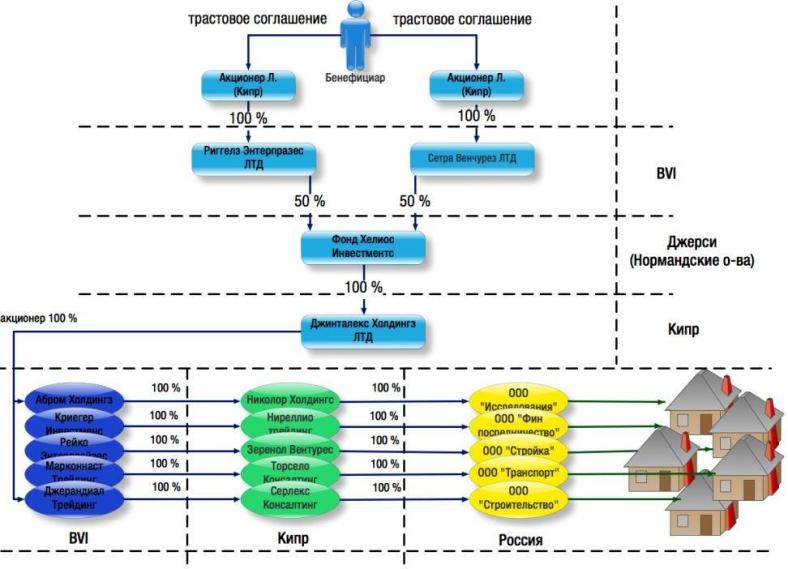

И, наконец, четвертая ситуация связана с получением информации о структуре владения ценным имуществом кредиторами и использованием этой информации при обращении на это имущество взыскания по долгам бенефициара.

Наиболее громкое дело в этой связи связано с привлечением к субсидиарной ответственности собственника крупного девелопера «МИАНа»господина Сенаторова А.Г., выступавшего поручителем по банковским кредитам.Кассационного Определения Московского Городского Суда от 25 декабря 2012 г. N 4г/2-12260/12

И здесь мы снова возвращаемся к раскрытию информации о структуре владения перед банками. Учитывая, что взыскателем выступил «Альфа-банк», вполне вероятно, что первичную информацию о подконтрольности активов поручителю банк получил от него - в момент оформления кредита, когда о возможном кризисе и рисках невозврата кредита в таких масштабах собственник бизнеса не задумывался.

А «структура владения» активами была действительно внушительной.

Иными словами, была выстроена многоступенчатая корпоративная структура с использованием различных юрисдикций и организационно-правовых форм юридических лиц. Что же позволило кредиторам получить эту информацию?

Для этого были так же использованы особенности внутреннего кипрского законодательства и наличие у Кипра договоров об обмене информации.

«Альфа-банк» уступил права требования к поручителю по кредитам родственной кипрской компании «Дейлмонт Лимитед», тем самым первоначальные судебные разбирательства были перенесены в европейскую юрисдикцию. Это позволило получать информацию с BVI, о.Джерси о бенефициарном владельце, принимать обеспечительные меры. Эта же кипрская компания выступила истцом в российском суде, предоставив туда всю полученную информацию.

Суды признали, что конечным собственником имущества является именно поручитель.

Решения судов по этому делу были частично отменены - в отношении двух объектов недвижимости. По ним споры еще продолжатся, но по иным основаниям, не связанным с доказыванием бенефициарного владельца.

Таким образом, в текущих условиях при использовании преимуществ иностранных юрисдикций и англо-саксонского права для обеспечения «скрытого владения» необходимо оглядеться вокруг и внимательно посмотреть на используемые инструменты, исходя из совокупности следующих постулатов:

1) Недопустимо сочетать инструменты налоговой оптимизации и обеспечения имущественной безопасности и/или скрытого владения. С этой точки зрения до 70 % действующих моделей требуют корректировки;

2) Иностранные компании не могут рассматриваться как «волшебная пилюля», позволяющая злоупотреблять правами и прятать «концы в воду».

При отсутствии злоупотреблений, используя одни запретительные меры, раскрыть структуру владения невозможно.