Предложения по приобретению имущества обанкротившихся предприятий бывают достаточно заманчивыми. Вместе с тем, чтобы не стать заложником ситуации, помимо характеристик самого объекта надо учесть налоговые риски, которые сопровождают любую сделку по приобретению имущества у таких лиц.

В качестве иллюстрации приведем нетривиальный спор с налоговой инспекцией, который стал ярким примером того, как налогоплательщик может попасть без вины в ловушку неоднозначности законодательства.

Предпосылки спора следующие. В течение последних нескольких лет отсутствует единый подход законодателя, налоговых органов и арбитражного суда к решению вопроса о порядке уплаты НДС при приобретении на торгах имущества у предприятия-банкрота в ходе конкурсного производства. Учитывая, что обязательства по уплате налогов удовлетворяются в последнюю очередь, продажа предприятием-банкротом своего имущества зачастую фактически освобождется от налогообложения налогом на добавленную стоимость, поскольку на уплату налогов денег, как правило, не остается.

Но такая ситуация не устраивает Министерство финансов и Налоговую службу, которые отстаивают публичный интерес.

Проблема, наверное, осталась бы скрыта от взоров предпринимателей, если бы не намерения этих самых предпринимателей - покупателей имущества использовать налоговый вычет по НДС при приобретении этого имущества. Налоговые органы весьма регулярно отказывают в таком вычете со ссылкой на отсутствие в бюджете источника возмещения НДС (так как банкрот, с большой долей вероятности, НДС не уплачивает).

Несмотря на сложившуюся практику рассмотрения таких споров в арбитражных судах в пользу налогоплательщиков - покупателей, вопрос решается только в судебном порядке. Соблюдение всей процедуры обжалования занимает около 1,5 лет и определенное количество финансовых ресурсов налогоплательщика.

В июле 2011 года в НК РФ были внесены изменения, в соответствии с которыми на покупателей (организации и ИП) имущества предприятий - банкротов были возложены обязанности налогового агента по НДС. Иными словами, покупатели обязаны перечислять сумму по договору не полностью, а за вычетом НДС. НДС при этом поступал бы в бюджет полностью, минуя банкрота. Эти изменения вступили в силу с 01 октября 2011 года.

Теперь возвратимся к той спорной ситуации, которая спустя полтора года после этих изменений была разрешена в отношении конкретного налогоплательщика.

Организация по результатам торгов приобрела имущество у предприятия-банкрота.

При этом надо учитывать, что торги проводятся в соответствии со строгой хронологией обязательных этапов. Поэтому покупатель не в силах существенно влиять на сроки окончания торгов и дату получения имущества.

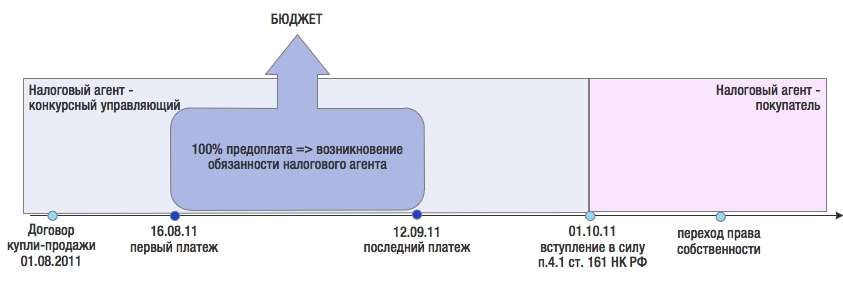

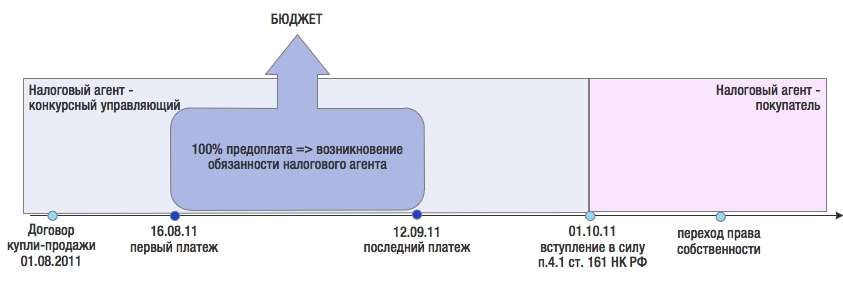

По результатам всех необходимых процедур наш клиент получил право заключить договор купли-продажи. Договор был подписан 01 августа 2011 года и возлагал на покупателя обязанность перечислить всю сумму по договору в течение 30 календарных дней.

Однако акт приема-передачи имущества, постановка его на учет и регистрация права собственности произошли в 4 квартале 2011 года, когда действовал новый порядок и обязанности налогового агента по НДС при реализации имущества банкротами были возложены на покупателей этого имущества.

Таким образом, в момент фактического перечисления денежных средств у покупателя не было обязанности налогового агента (удержание НДС было бы прямым нарушением договора купли-продажи недвижимого имущества), а в момент возникновения такой обязанности - в его распоряжении не было денежных средств предприятия - банкрота.

Схематично ситуацию можно изобразить следующим образом.

Переходных и разъясняющих положений закон не содержал, что стало поводом для налогового органа предъявить претензии налогоплательщику: ему было отказано в налоговом вычете по НДС и предписано исполнить обязанности налогового агента.

Налоговый орган не смущало то, что в распоряжении налогоплательщика не было денежных средств банкрота.

Таким образом, налогоплательщик не только лишился налогового вычета по НДС, но и стал обязанным еще раз перечислить сумму НДС - теперь уже в бюджет.

Суды первой и апелляционной инстанции поддержали налогоплательщика, указав, что у него отсутствовала обязанность налогового агента в момент перечисления денежных средств, а неуплата НДС банкротом не может служить основанием для отказа добросовестному покупателю в применении налогового вычета. Решение Арбитражного суда Свердловской области от 01.02.2013 г. И Постановление Семнадцатого Арбитражного апелляционного суда от 19.04.2013 по делу № А60-46700/2012

Подчеркнем, что сейчас ситуация усугубляется дальнейшим перетягиванием одеяла между налоговыми органами и арбитражными судами, которые отстаивают интересы крупных залоговых кредиторов в делах о банкротстве (прежде всего, это банки и лизинговые компании). В Постановлении Пленума от 25 января 2013 года Высший Арбитражный Суд РФ Постановление Пленума Высшего Арбитражного Суда РФ № 11 от 25.01.2013 «Об уплате налога на добавленную стоимость при реализации имущества должника, признанного банкротом» , не принимая во внимание нормы НК РФ, указал, что покупатели имущества должны перечислить денежные средства за имущество полностью, без удержания НДС!

Таким образом, заложниками ситуации оказались покупатели имущества у организаций, признанных банкротами:

- С одной стороны, они обязаны перечислить должнику или организатору торгов полную сумму по договору о приобретении имущества, включая НДС, на что особо обращено внимание в Постановлении Пленума РФ;

- С другой стороны, они гарантировано получат претензии от налоговиков, не исполнив обязанности налогового агента при приобретении имущества, то есть не удержав и не перечислив в бюджет сумму НДС.в нарушение п.4.1 ст.161 НК РФ

Иными словами, стоимость имущества фактически будет увеличена на 18 % - величину НДС, который должен быть уплачен дважды - сначала в составе покупной цены, а потом в бюджет - в ходе исполнения обязанностей налогового агента.

Конечно, в судебном порядке претензии налоговых органов с высокой долей вероятности будут признаны необоснованными. Но только в суде!

Последствия такой неоднозначной ситуации могут ощутить и сами организации - банкроты, поскольку количество желающих приобрести имущество в комплекте с гарантированными претензиями налоговых органов на сумму НДС (18 %) скорей всего сократится.

Поэтому при принятии решения об участии в приобретении имущества у предприятий - банкротов рекомендуем оценивать не только привлекательность цены имущества, но и возможные претензии со стороны налоговых органов, поскольку отстаивать правоту прийдется в суде.

Постановление Пленума Высшего Арбитражного Суда РФ № 11 от 25.01.2013 «Об уплате налога на добавленную стоимость при реализации имущества должника, признанного банкротом»