Продолжая разговор о выделении в рамках группы компаний отдельных субъектов по функциональному признаку, поговорим об обособлении интеллектуальной составляющей бизнеса.

При организации бизнес-процесса собственникам бизнеса целесообразно обособлять от производственных (операционных) компаний интеллектуальный центр в виде отдельного хозяйствующего субъекта, который будет заниматься разработкой оборудования, различных технологических устройств, выполнять конструкторские работы для операционной компании.

С помощью такого обособления Интеллектуального центра (разработчиков, проектировщиков, конструкторов) достигаются следующие цели:

При этом при выделении Интеллектуального центра в бизнесе в качестве отдельного субъекта необходимо решить, как обычно, ряд вопросов:

У каждого варианта есть свои особенности, плюсы и минусы, при этом выбор в пользу того или иного варианта напрямую зависит от целей обособления.

В качестве иллюстрации разберем подробно два варианта использования Интеллектуального центра для решения конкретных задач в бизнесе.

Кейс № 1. Выделение Компании-Разработчика из единой операционной компании для «хранения» разработок (патентов).

В рассматриваемом случае Организация занималась разработкой и производством оборудования для нефтяного и газового сектора, металлопроката.

Согласно данному варианту из единой операционной компании была выделена Компания-Разработчик, ставшая Интеллектуальным центром по разработке объектов интеллектуальной собственности и выполнению конструкторских работ по заказам клиента. Операционная же компания продолжала заниматься выполнением работ по непосредственному изготовлению данных объектов и их продажей клиентам. Такое деление компаний не выглядит надуманным, фиктивным для налоговых органов, поскольку обусловлено различием их функционального назначения и видов деятельности.

Отношения между этими организациями эксперты построили на основании договора простого товарищества. Суть договора простого товарищества состояла в том, что Компания-Разработчик и Операционная компания объединяют свои вклады для осуществления деятельности по разработке, производству и реализации оборудования.

В качестве вклада в общее дело Операционная компания внесла профессиональные знания, навыки и умения в сфере производства оборудования, производственные мощности; а Компания - Разработчик - трудовые ресурсы; интеллектуальную составляющую; конструкторскую документацию.

Данная договорная конструкция была выбрана в связи с тем, что она представляет собой чрезвычайно гибкий инструмент, позволяющий решить одновременно несколько задач:

Помимо перечисленного, выделение Компании-Разработчика из Операционной компании с последующим их объединением путем заключения между ними договора простого товарищества предоставило возможность применения Компанией-Разработчиком (при подтверждении основного ОКВЭД по классу «научные исследования и разработки») и Операционной компанией (в случае подтверждения основного класса ОКВЭД «производство машин и оборудования» или «производство электрооборудования, электронного и оптического оборудования») пониженной ставки страховых взносов в размере 20%, при соблюдении условия, что доля доходов от реализации продукции по данному виду деятельности составляет не менее 70 % в общем объеме доходов (2).

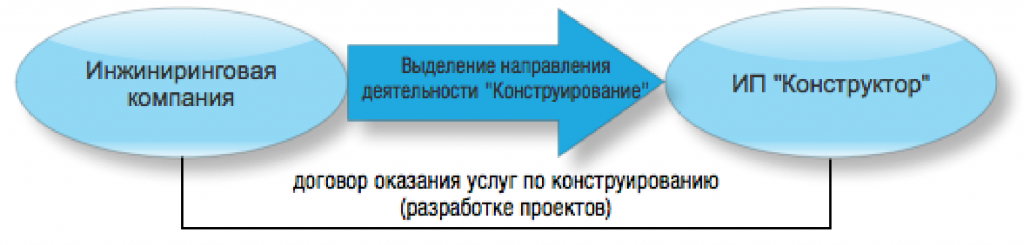

Кейс № 2. Выделение направления деятельности «Конструирование» путем регистрации индивидуального предпринимателя «Конструктор».

В данном случае суть бизнеса заключалась в осуществлении Инжиниринговой компанией оптовой продажи оборудования с одновременным составлением по нему проектной документации.

Изучив специфику бизнеса, эксперты пришли к выводу о целесообразности выделения направления деятельности «Конструирование» путем регистрации конструктора в качестве ИП для достижения указанных выше целей.

Регистрация одного из сотрудников Инжиниринговой компании в качестве ИП и организация с ним работы на основе гражданско-правового, а не трудового договора хорошо легли в основу существующих отношений, поскольку лицам, оказывающим услуги по разработке объектов интеллектуальной собственности, свойственно обладать самостоятельностью, быть фрилансерами, работающими самими на себя.

Экспертами при реализации такого варианта было предусмотрено, что бывший сотрудник - ИП «Конструктор» не обладал значимыми активами, основная его ценность заключалась в проектно-конструкторских навыках, наличии сотрудников, обладающих такими навыками.

Отношения между Инжиниринговой компанией и ИП «Конструктором» были построены на основании договора оказания услуг по конструированию (разработке проектов).

В этот договор в целях обеспечения контроля со стороны собственников за сохранностью их прав на объекты интеллектуальной собственности важно было включить условие о том, что право собственности на разработанные проекты, результаты интеллектуальной деятельности должно быть зарегистрировано не на исполнителя - ИП «Конструктора» (бывшего сотрудника Организации), а на заказчика - Инжиниринговую компанию.

При выделении направления деятельности «Конструирование» путем регистрации ИП «Конструктор» также была достигнута цель оптимизации налогообложения доходов с помощью:

При этом, разработка объектов интеллектуальной собственности ИП «Конструктором» за счет вознаграждения, выплачиваемого в соответствии с договором об оказании услуг по проектированию (разработке) с одновременной уплатой минимального налога с доходов на УСН, дает возможность осуществлять более свободное расходование денежных средств.

Кроме этого, необходимо сказать, что ИП «Конструктору» не нужно подтверждать расходы на создание изобретения или полезной модели, ставить его на учет, поскольку индивидуальные предприниматели не обязаны вести бухгалтерский учет.

По поводу страховых взносов в данном случае следует отметить, что фиксированная сумма страховых взносов, подлежащая уплате индивидуальным предпринимателем, в размере 35 664, 66 рублей засчитывается в счет уплаты единого налога на УСН.

Сноски:

1. Закон Свердловской области № 52-03 от 08.06.2012 г. «О внесении изменений в ст. 2 Закона Свердловской области «Об установлении на территории Свердловской области дифференцированных налоговых ставок при применении УСН в случае, если объектом налогообложения являются доходы , уменьшенные на величину расходов».

2. Подробнее см.: ст. 58 ФЗ от 24.07. 2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд медицинского страхования», Приказ Минздравсоцразвития РФ от 31.01.2006 № 55 «Об утверждении Порядка подтверждения основного вида экономической деятельности страхователя по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний - юридического лица, а также видов экономической деятельности подразделений страхователя, являющихся самостоятельными классификационными единицами».