Открытие иностранных компаний для выхода на зарубежные рынки по-прежнему актуально. На данный момент неким бизнес-хабом, например, стали Объединенные Арабские Эмираты.

ОАЭ - «дружественная» юрисдикция для России и нейтральная для остальных стран с благоприятным налогообложением. Поэтому она стала популярной для решения бизнес-задач.

«При работе через Дубай налогов нет» либо «налоги минимальные» - есть такое мнение. Так ли это, разбираемся в статье.

Налогообложение компании в ОАЭ и ее владельца ситуативно в каждом конкретном случае. Оно зависит от многих факторов:

вид деятельности;

статус налогового резидента владельца компании;

в какой стране источник выплаты доходов и т.п.

Без глубокого экскурса рассмотрим специфику на конкретных примерах. Начнем с азов.

НДС взимается по ставке 5%. Но есть исключения. Например, к экспорту товаров и услуг применяется нулевая ставка.

Подоходный налог на доходы физических лиц отсутствует. Поэтому личные доходы местных налоговых резидентов не облагаются налогом в ОАЭ.

Это общие правила на стороне ОАЭ.

Однако, если компанией владеет российский налоговый резидент, возникают дополнительные налоговые обязанности в соответствии с российским законодательством.

Продемонстрируем на конкретных примерах.

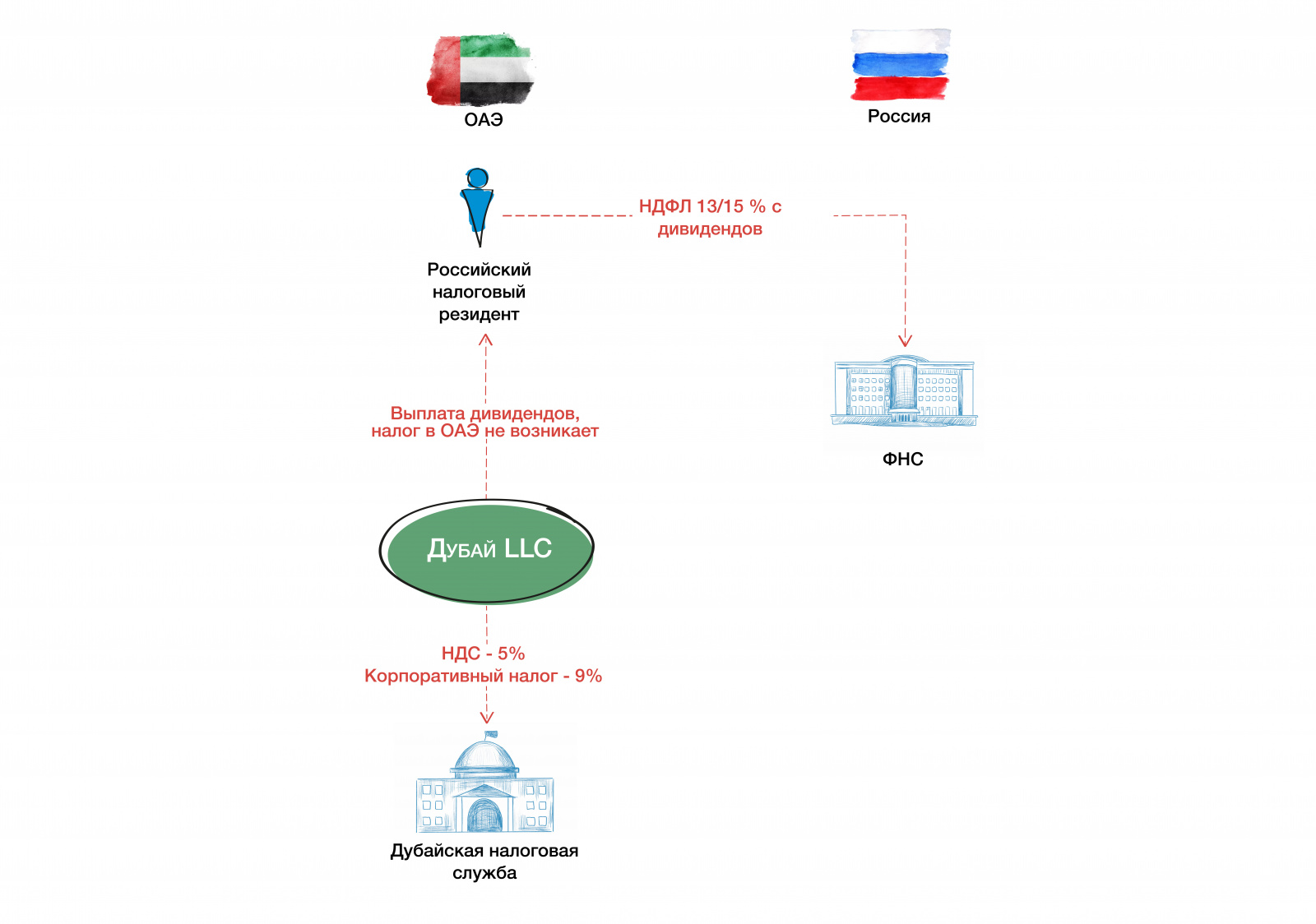

В ОАЭ отсутствует налогообложение при распределении дивидендов в пользу участников компании. Однако, это не означает, что налоги не возникнут вообще.

Если участник иностранной компании является российским налоговым резидентом, полученный доход облагается в РФ по общим правилам - как доход от источников за пределами РФпункт 3 статьи 208, статья 209 Налогового кодекса РФ. Отсутствие налога в стране получения дохода означает лишь одно - нет основания для вычета иностранного налога, поэтому НДФЛ в полном размере оплачивается на территории РФ по ставке 13/15 %.

Для этого физическое лицо заполняет декларацию 3-НДФЛ не позднее 30 апреля года, следующего за годом получения дохода, после чего уплачивает налог.

Дивиденды могут быть получены на зарубежный счет. При этом следует иметь в виду, что налоговый резидент обязан отчитываться об открытии и закрытии зарубежных счетов, а также подавать ежегодный отчет о движении средств по счету П.7 ст.12 ФЗ «О валютном регулировании и валютном контроле».

Аналогичные правила действую для налоговых резидендов большинства стран.

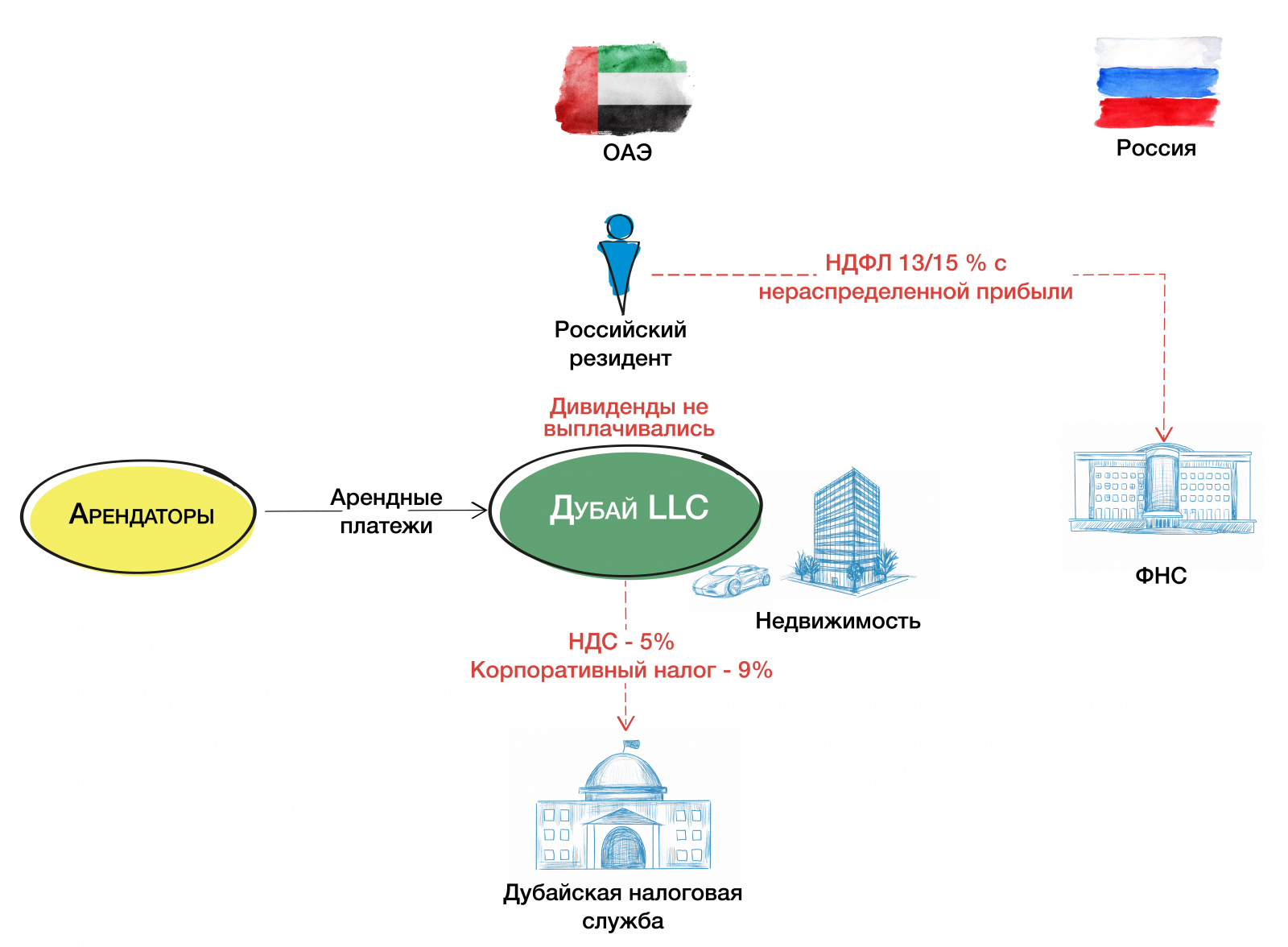

Предположим, компания создана для покупки зарубежной недвижимости и сдачи в аренду.

Доходы от сдачи в аренду - это «пассивные» доходыпункт 4 статьи 309.1 Налогового кодекса РФ. Поэтому компания будет считаться пассивной иностранной компанией (по российским правилам КИК)Правила о контролируемых иностранных компаниях. По этим правилам российские владельцы отчитываются об иностранных компаниях и платят НДФЛ с их прибыли, которая не распределена в виде дивидендов (см. главу 3.4 Налогового кодекса РФ).

Статус пассивной иностранной компании обязывает владельца, при условии что он является налоговым резидентом РФ, платить российский НДФЛ с прибыли компании, которая не распределена в виде дивидендов. Важное условие - прибыль за год должна превысить 10 млн.руб.

В дальнейшем при распределении дивидендов уже уплаченный налог с нераспределенной прибыли можно зачесть.

Аналогичные правила действуют в отношении холдинговых компаний, которые занимаются инвестированием и владеют акциями других компаний. Это тоже «пассивные» компании.

Не платят налог с нераспределенной прибыли КИК только владельцы «активных» компаний В ст.25-13.1 НК РФ есть дополнительные основания освобождения от уплаты налогов с прибыли КИК, но общую картину с налогообложением они не меняют, то есть тех, которые непосредственно ведут торговую, производственную или иную операционную деятельность. Однако, при попытке выдернуть оттуда накопленную прибыль - возникнет налогообложение - в РФ.

И это не все.

На владельце иностранной компании следующие обязанности:

раскрытие фактов участия в иностранных компаниях (единовременно);

сообщение о том, какие из них являются контролируемым (ежегодно);

уплата НДФЛ с нераспределенной прибыли контролируемой иностранной компании;

раскрытие информации о движении денежных средств по иностранным банковским счетам физических лиц.