Закон «Об ООО» предусматривает несколько ситуаций, когда Общество приобретает долю в своём уставном капитале. Среди них, например, выход участника из Общества, обязательный выкуп доли участника (миноритария), голосовавшего против одобрения крупной сделки. При этом, получив долю в своём уставном капитале, Общество в течение года обязано как-то избавиться от неё.

Существуют три способа решения этой задачи:

Выбор между ними штука относительно свободная, однако не стоит упускать из внимания налоговые последствия.

Самое время разобраться в налоговых последствиях каждого варианта. Особенно это важно в преддверии предстоящих изменений в НК РФ с 2025 года, которые существенно меняют налогообложение по теме вопроса. И хотя прошлая практика уже устоялась, вскоре она станет неактуальной.

Разберем суть нововведений.

С 2025 года добавляется основание для взимания НДФЛ в виде материальной выгоды при приобретении долей. При этом способ приобретения не имеет значения - купля-продажа, мена, дарение и т.д. подпункт 3 пункта 1 статьи 212 Налогового кодекса РФ в ред. Федерального закона от 08 августа 2024 г. № 259-ФЗ

Поэтому поправки будут распространятся, в том числе на все случаи приобретения доли Общества - как в результате распределения доли, так и покупки физическим лицом по цене, которая ниже текущей рыночной стоимости.

Облагаемый налогом доход в виде материальной выгоды рассчитывается как разница между рыночной стоимостью доли и ценой, по которой она приобретена физическим лицом.

Рыночная стоимость доли определяется как действительная стоимость доли на последнюю отчетную дату. пункт 14 статьи 212 Налогового кодекса РФ в ред. Федерального закона от 08 августа 2024 г. № 259-ФЗ

Поскольку по новым положениям действительная стоимость доли определяется на основании последней бухгалтерской отчетности (независимо от того, когда именно доля перешла к Обществу), размер налоговой базы у Приобретателя доли рассчитывается именно на этот момент.

Интересно, что доход в виде материальной выгоды не предусмотрен (пока) для юридических лиц.

Теперь самое время рассмотреть подробнее каждый из способов, а также налогообложение до 2024 года и с 2025 года.

В этом случае доля выбывшего участника распределяется пропорционально между оставшимися, доли которых в уставном капитале соответственно увеличиваются. Единственное требование, которое выдвигает закон, — это полная оплата такой доли бывшим владельцем.

До 2024 года налогообложение осуществляется в соответствии с позицией Минфина РФ Письмо Минфина России от 9 февраля 2018 г. № 03-04-06/7991. См. также Письмо Минфина России от 7 сентября 2020 г. № 03-04-06/78394 : при распределении доли Общества между его участниками, последние получают доход, равный действительной стоимости Напомним, что под действительной стоимостью доли закон понимает часть чистых активов компании, пропорциональную конкретной доле конкретного участника. Стоимость чистых активов определяется как разность между имуществом общества и его обязательствами; доли вышедшего участника.

При последующем распределении доли или части доли в уставном капитале общества между всеми оставшимися участниками общества пропорционально их долям в уставном капитале общества, доход оставшихся участников общества, в пользу которых была распределена доля выбывшего участника общества, определяется исходя из действительной стоимости полученной доли, определяемой на основании данных бухгалтерской отчётности общества.

«…»

Действительная стоимость доли определяется на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи заявления о выходе из общества.

«…»

С учетом вышеизложенного, доход оставшихся участников общества, в пользу которых была распределена доля выбывшего участника общества, определяется исходя из действительной стоимости его доли, определенной в соответствии с пунктом 6.1 статьи 23 Федерального закона, и соответствующей части доли в уставном капитале общества, полученной каждым участником общества при распределении доли выбывшего участника общества.

«…»

С полученного дохода участники обязаны заплатить НДФЛ по ставке 13-15 %.

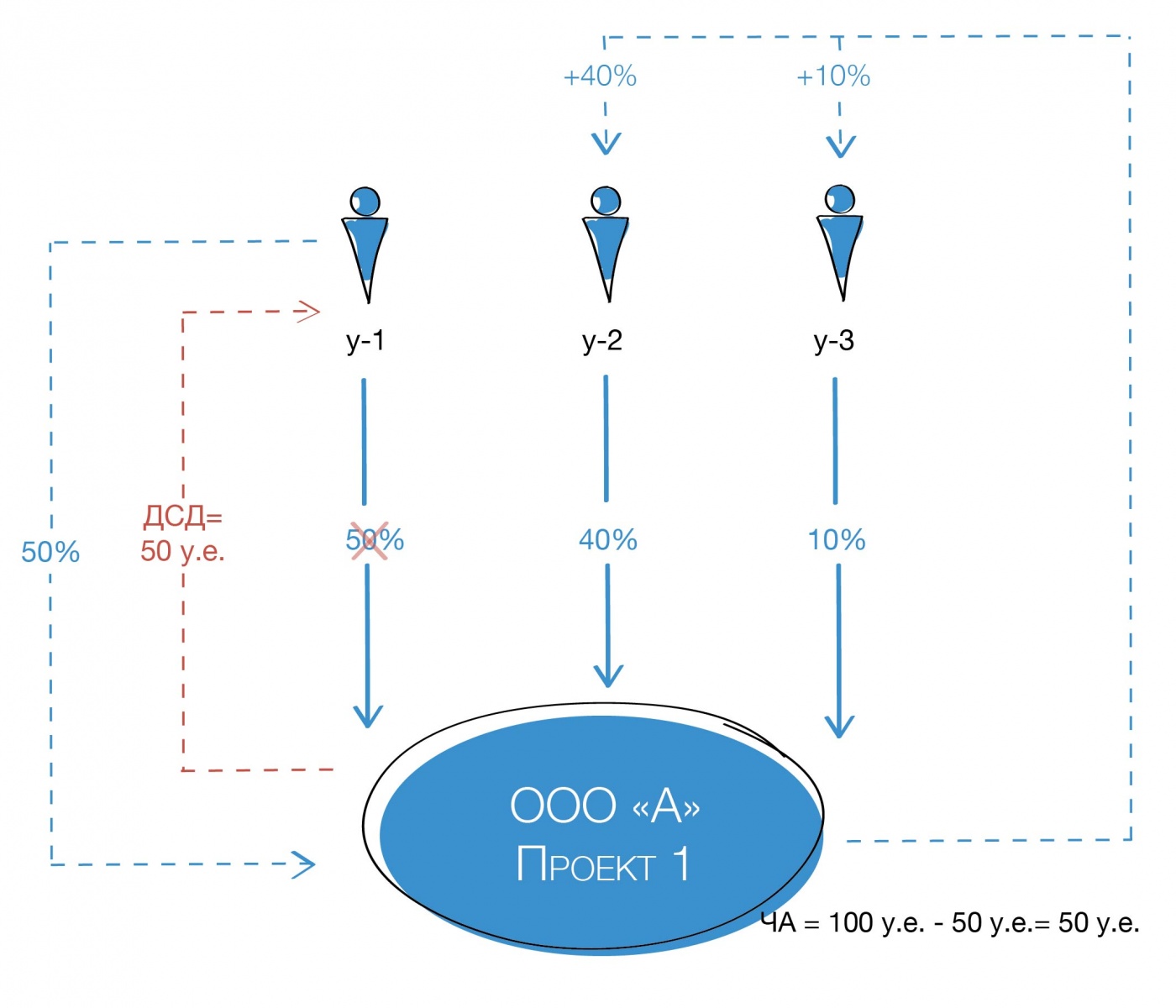

В ООО «А» три участника: У-1 - 50%, У-2 - 40% и У-3 - 10%. Размер чистых активов ООО «А» - 100 условных единиц. Соответственно, действительная стоимость долей участников: У-1 - 50 у.е., У-2 - 40 у.е. и У-3 - 10 у.е.

У-1 выходит из общества, ему выплачивается ДСД (действительная стоимость доли) в размере 50 у.е. Доля У-1 переходит к обществу, а затем распределяется между оставшимися участниками, которые получают 40% и 10% пропорционально имеющимся у них долям.

С 2025 года налогообложение при данном способе распоряжения долей Общества сохраняется - но уже не просто на основании позиции Минфина РФ, а в соответствии с НК РФ. подпункт 3 пункта 1 статьи 212 Налогового кодекса РФ в ред. Федерального закона от 08 августа 2024 г. № 259-ФЗ . Порядок налогообложения материальной выгоды прямо прописан в законе. Ставка НДФЛ останется прежней - 13-15%.Суд пришел к правомерному выводу о том, что определение налогооблагаемой базы произведено в соответствии с нормой пункта 6.1 статьи 23 вышеуказанного Федерального закона, согласно которой действительная стоимость доли в уставном капитале общества определяется на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи заявления о выходе из общества Кассационное определение СК по административным делам Шестого кассационного суда общей юрисдикции от 24 февраля 2022 г. по делу № 8а-609/2022-(8а-30419/2021)[88а-4887/2022] )

Еще одно изменение с 2025 года - порядок определения дохода. До 2024 года он определялся исходя из ДСД, выплаченной вышедшему участнику. С 2025 года - на момент распределения доли - на основании последней бухгалтерской отчетности (независимо от того, когда участник вышел).

Исходя из этого при распределении доли между оставшимися участниками возможны два сценария:

а) если доля распределена в том же году, когда участник вышел из общества, - НДФЛ рассчитывается с полной действительной стоимости, которая включает в себя выплату вышедшему участнику;

б) если доля распределена в последующих годах, НДФЛ рассчитывается с актуальной действительной стоимости за вычетом выплаты вышедшему участнику, так как она будет определена по бухгалтерской отчетности, в которой учтено уменьшение чистых активов из-за выхода участника, а также финансовые результаты следующих периодов.

Продать долю Общества можно как одному, так и нескольким участникам, пропорционально их долям. Решение принимается общим собранием участников. Кроме того, можно продать долю даже третьему лицу, если это не противоречит уставу. Продажная цена определяется следующим образом:

(А) Цена должна быть не ниже номинала, в случае если доля не была оплачена при учреждении.

(Б) Цена должна быть не ниже той, которая была уплачена обществом в связи с переходом к нему доли, то есть не ниже её действительной стоимости.

(В) Общее собрание единогласным решением может определить иную цену доли.

С подпунктом (А) и (Б) в целом всё понятно:

А вот пункт (В) вероятно вызывает вопрос: до каких пределов участники могут изменять выкупную стоимость доли? Ведь приобретать её по цене, равной ДСД, выгодно Обществу, но не всегда «интересно» покупателю.

С точки зрения законодательства, участники Общества не ограничены в определении стоимости доли. Конечно, они должны руководствоваться разумными причинами, но в целом ограничений нет.

При этом до 2024 года включительно у покупателя не возникает доход в связи с приобретением доли дешевле ее действительной и/или рыночной стоимости.

В 2025 году вводится облагаемая налогом материальная выгода при приобретении долей. Поэтому при покупке доли по цене ниже ее действительной стоимости у покупателя-физического лица возникнет НДФЛ по ставке 13-15 % с положительной разницы между действительной стоимостью и ценой сделки.

Приобретение доли по цене, которая ниже рыночной, покупателем-организацией по-прежнему не приведет с 2025 года к налогооблагаемому доходу, так как такая категория как «материальная выгода» на организации (пока) не распространяется.

Нюанс! По общему правилу сделки купли-продажи долей в уставном капитале ООО подлежат нотариальному удостоверению. Исключением из этого правила как раз-таки является описанный случай. При продаже Обществом доли в своём же УК своим же участникам сделка оформляется в простой письменной форме, а к нотариусу идет только директор компании.

Если долю не получилось ни распределить, ни продать, её можно (а если прошёл год с момента приобретения, то нужно) погасить. Для этого Общество должно уменьшить свой уставный капитал на номинальную стоимость такой доли.

Для того, чтобы это действие не имело налоговых последствий необходимо соблюсти два условия:

1) После погашения УК должен составит сумму не менее 10 000 рублей.если условие по минимальному размер не выполняется (после погашения долей уставный капитал станет ниже минимального размера), участники могут предварительно произвести увеличение уставного капитала за счёт дополнительных вкладов.

2) Должен пройти один год с момента приобретения Обществом доли в своем УК.

Дело в том, что от налогообложения освобождено погашение доли только по требованию закона.подпункт 17 пункта 1 статьи 251 НК РФ Уменьшение уставного капитала в ином случае приводит к возникновению налоговой базы по налогу прибыль у самого общества (в размере номинальной стоимости доли).

При этом налоговый орган считает, что погашение доли, принадлежащей Обществу, до истечения одного года - это добровольное действие.См., например, Письма Минфина России от 2 сентября 2021 г. № 03-03-06/1/71108, от 27 февраля 2018 г. № 03-04-05/12185, Письмо Минфина России от 21 декабря 2017 г. № 03-03-06/1/85695 и др.

При погашении доли в результате уменьшения уставного капитала номинальный размер (в процентах) доли каждого оставшегося участника увеличивается. Однако такой прирост доли не будет облагаться НДФЛ при условии, что оставшиеся участники не получают каких-либо выплат. В соответствии с разъяснениями Минфина РФ, в данном случае отсутствует облагаемая НДФЛ материальная выгода. Письмо Минфина России

от 20 марта 2025 № 03-04-05/27666

Определённого ответа на этот вопрос нет.

Закон «Об ООО» говорит, что Общество, владеющее долей в собственном УК, должно распределить её, продать или погасить в течение года. На протяжении указанного срока компания может вполне спокойно функционировать и принимать все необходимые решения, поскольку доля, принадлежащая Обществу, не участвует ни в голосовании, ни в распределении прибыли.

Если же ничего не предпринять по прошествии годичного срока, то могут возникнуть следующие неблагоприятные последствия:

1) теоретически, возможно стать ответчиком по иску налоговой инспекции о принудительной ликвидации общества. При этом с большой долей вероятности в удовлетворении такого иска будет отказано, поскольку нарушения в представленном случае легко устранимы, а ликвидация в свою очередь является крайней мерой.

2) возникает риск, что ФНС откажет в любых регистрационных действиях с долей кроме ее погашения, то есть не получится распределить или продать долю, принадлежащую самому Обществу.

Четкой позиции налогового органа и судебной практики по данному вопросу нет:

в деле №А43-32785/2021 суды поддержали ФНС, которая отказала в распределении в пользу третьего лица доли, которая, находилась в распоряжении самого Общества более одного года.Постановление Первого арбитражного апелляционного суда от 5 июля 2022 г. по делу № А43-32785/2021. См. также Постановление Арбитражного суда Уральского округа от 25 июня 2021 г. по делу № А07-5910/2020.

одновременно с этим ФНС в своем обзоре судебной практики за 2019 год отмечает, что «довод регистрирующего органа о том, что нераспределение доли в уставном капитале между всеми участниками общества в течение одного года со дня перехода доли, является основанием к отказу в совершении регистрационных действий, обоснованно отклонен судом первой инстанции».Письмо Федеральной налоговой службы от 8 июля 2019 г. № ГД-4-14/13317@ О направлении Обзора судебной практики по спорам с участием регистрирующих органов №2 (2019).

Таким образом, если есть желание распорядиться долей Общества, то лучше это сделать в течение года.