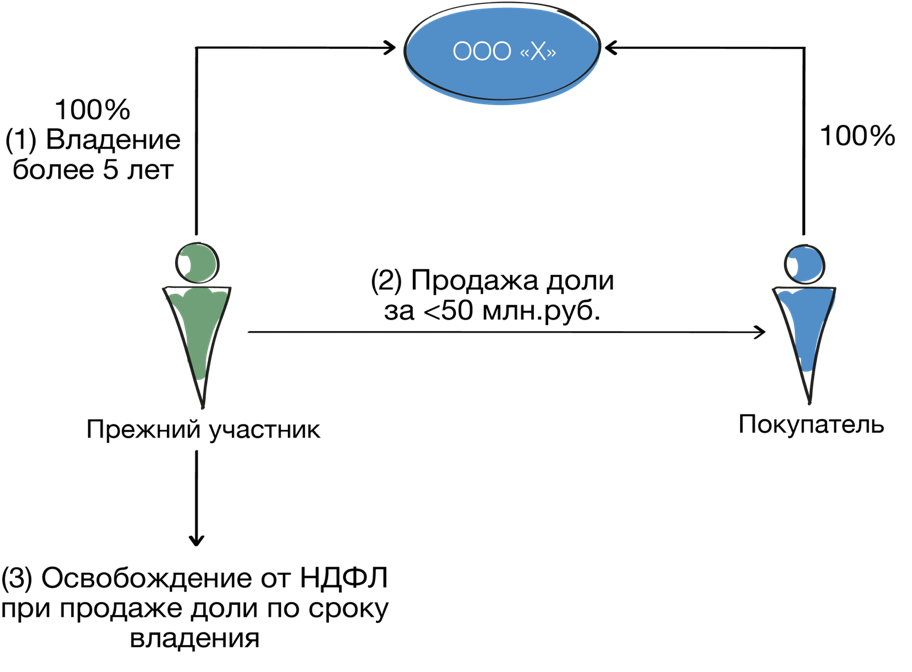

Налоговый кодекс РФ предлагает разнообразные правила игры для тех, кто расстается с бизнесом (выходит из него, продает или ликвидирует компанию). Эти правила регулярно обновляются. Например, применение льготы по НДФЛ при продаже долей в ООО и акций, принадлежащих непрерывно более 5 лет, теперь ограничено суммой 50 млн.руб. в год. Данная льгота больше не распространяется на случаи выхода участника из ООО. Есть важные нюансы в расчете этой суммы, а также другие интересные особенности применения льгот. Раскладываем по полочкам.

Если Вы или Ваша организация непрерывно владеет долями (акциями) в компании более 5 лет, то доход от реализации (погашении) таких долей (акций):

- для физических лиц освобождается от НДФЛп. 17.2. ст. 217 НК РФ. Льгота по НДФЛ распространяется только на физических лиц - резидентов РФ и только в пределах дохода в сумме 50 млн.руб. в год. Льгота не распространяется на продажу долей и акций в компаниях «Хранителях активов».

- для юридических лиц облагается налогом по нулевой ставкест. 284.2. НК РФ.

Рассмотрим, какие условия необходимо соблюсти, чтобы воспользоваться льготой.

Раньше такой налоговой льготой могли воспользоваться только те физические лица и организации, которые приобрели долю (акции) после «01» января 2011 года.Это вытекало из п. 7 ст. 5 ФЗ от 28.12.2010 г. № 395-ФЗ «О внесении изменений в ч. 2 НК РФ и отдельные законодательные акты РФ», теперь Законом от 27.11.2018 г. № 424-ФЗ данное положение было отменено. Начиная с 2019 года дата приобретения/создания общества роли не играет. Иными словами, если доли (акции) приобретены в 2010 году, а проданы в 2021 году, то платить НДФЛ/налог на прибыль не придется.

Важное условие для физических лиц - налоговое резиденство.

Налоговой льготой могут воспользоваться только те физические лица, которые являются российскими налоговыми резидентами. Нерезиденты теперь лишены этой возможности. в ред. Федерального закона от 08 августа 2024 г. № 259-ФЗ законодатель дополнил абз. 1 п. 17.2. ст. 217 НК РФ «…доходы, получаемые налогоплательщиком, признаваемым налоговым резидентом Российской Федерации…»

Напомним, российским резидентом считается лицо, проживающее в России минимум 183 дня в течение 12 месяцев (следующих подряд). Данное правило не изменилось.

НДФЛ не облагается доход в пределах 50 млн.руб., а превышение над этой суммой облагается налогом на общих основаниях.

Есть нюансы:

А. Участник отчуждает 100% доли ООО «Х» за 70 млн руб. Срок владения более 5 лет. Расходы на приобретение доли - 10 млн руб.

Налоговая база - 60 млн руб (доходы 70 млн - расходы 10 млн), из которой налогом облагается 10 млн руб (налоговая база 60 млн - освобождаемый по льготе лимит 50 млн). Итого, налог нужно заплатить с 10 млн руб.

Б. Предположим ту же ситуацию, но с рассрочкой. Участник отчуждает 100% доли ООО «Х» за 70 млн руб, но оплата поступит в рассрочку в течение двух лет. В первый год ему выплачено 30 млн, во второй год - 40 млн.

В первый и второй год (часть уплаченной участнику цены по сделке) укладывается в предельный лимит 50 млн. В этом случае налога не будет.

В. Участник отчуждает 100% доли ООО «Х» за 70 млн руб. Срок владения более 5 лет. Расходы на приобретение доли - 30 млн руб.

Налоговая база - 40 млн руб (доходы 70 млн - расходы 30 млн). Налога не будет, так как налоговая база полностью укладывается в лимит льготы.

Г. Участник отчуждает 100% доли ООО «Х» за 70 млн руб и 100% доли ООО «У» за 40 млн руб. Срок владения в обоих случаях более 5 лет. Расходы на приобретение доли ООО «Х» - 10 млн руб, доли ООО «У» - 5 млн руб.

Общая налоговая база по сделкам - 95 млн руб ( (доходы 70 млн + 40 млн) - (расходы 10 млн + 5 млн) ), из которой налогом облагается 45 млн руб (налоговая база 95 млн - освобождаемый по льготе лимит 50 млн). Итого, налог нужно заплатить с 45 млн руб.

Дата приобретения/создания общества роли не играет. Иными словами, если доли (акции) приобретены в 2010 году, а проданы в 2025 году, то платить НДФЛ/налог на прибыль не придется.

Ни положения п. 17.2. ст. 217 НК РФ, ни п. 1 ст. 284.2. НК РФ не содержат ограничений по способу приобретения долей (акций). Более того, в п. 13.1. ст. 21 Закона «Об ООО» прямо указано, что документами, подтверждающими приобретение доли в уставном капитале общества, могут быть:

1. договор, по которому участник приобрел долю (купля-продажа, дарение, мена, отступное);

2. решение единственного учредителя о создании общества;

3. договор об учреждении общества или учредительный договор при создании общества с несколькими участниками;

4. свидетельство о праве на наследство, если доля перешла по наследству;

5. решение суда, если судебным актом установлено право участника общества на долю;

6. протоколы общего собрания общества в случае приобретения доли при увеличении уставного капитала общества, распределении долей, принадлежащих обществу, между его участниками.

Минфин РФ соглашается с такой позицией в своих письмах. См. например, письма Минфина России от 26.04.2016 № 03-04-05/24235, от 29.09.2016 № 03-03-06/2/56740; письмо Минфина России от 12.04.2017 № 03-03-06/1/21630 Ранее налоговые органы считали, что акции (доли) должны быть именно приобретены по договору купли-продажи, а не получены иным способом, например, при создании компании или увеличении уставного капитала. Письмо Минфина России от 02.12.2013 № 03-03-06/1/52260 (в отношении п. 1 ст. 284.2 НК РФ), письмо УФНС России по г. Москве от 19.11.2014 № 20-14/116518 (в отношении п. 17.2 ст. 217 НК РФ

Стоимость недвижимости, прямо или косвенно принадлежащей организации (акции (доли) в которой отчуждаются, должна составлять не более 50 % стоимости всех его активов.

С 2026 года это правило распространяется на все доли и акции, отчуждаемые как физическими лицами, так и организациями.

Порядок определения прямой и косвенной доли недвижимости в активах закреплен Минфином. Письмо Минфина России

от 9 декабря 2019 г. № 03-03-06/1/95589

- Доли (акции) не должны даже временно выбывать из собственности лица, претендующего на льготу.

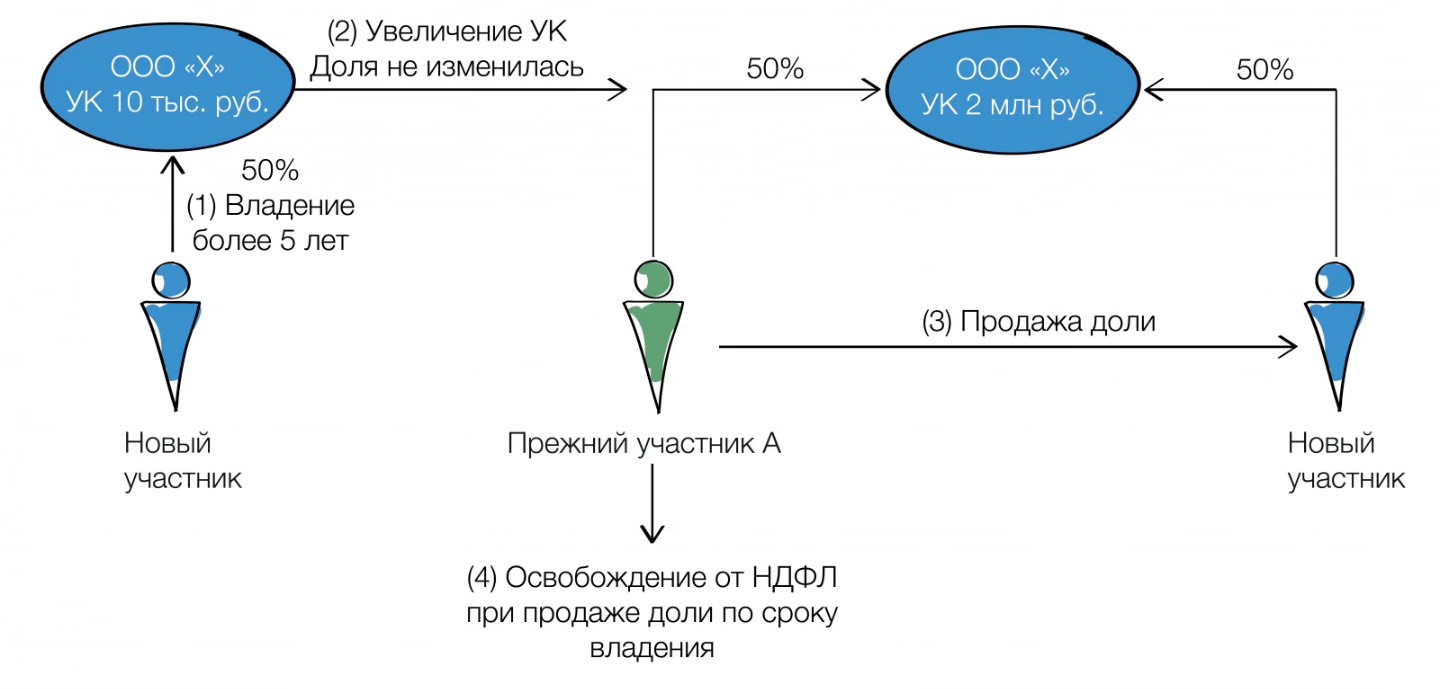

- Если в результате увеличения уставного капитала процентное отношение долей (акций) не меняется, то срок владения считается непрерывным, несмотря на увеличение номинальной стоимости доли (акций). Это подтверждается Письмом Департамента налоговой и таможенной политики Минфина России от 20 июля 2018 г. N 03-04-06/50887, Письмом Департамента налоговой политики Минфина России от 7 сентября 2020 г. № 03-04-06/78393

Объясняется это тем, что в случае увеличения уставного капитала общества за счет внесения участниками (акционерами) дополнительных вкладов пропорционально долям участия, увеличивается только номинальная стоимость долей (акций) без изменения процентного соотношения долей в уставном капитале.

Например, двое участников общества, владеющие долями 50/ 50, приняли решение об увеличении уставного капитала с 10 000 руб. до 2 млн руб. пропорционально долям участия. В результате номинальная стоимость доли каждого участника выросла до 1 млн руб., при этом размер их долей участия по-прежнему 50%. В таком случае, срок владения долей не прерывается.

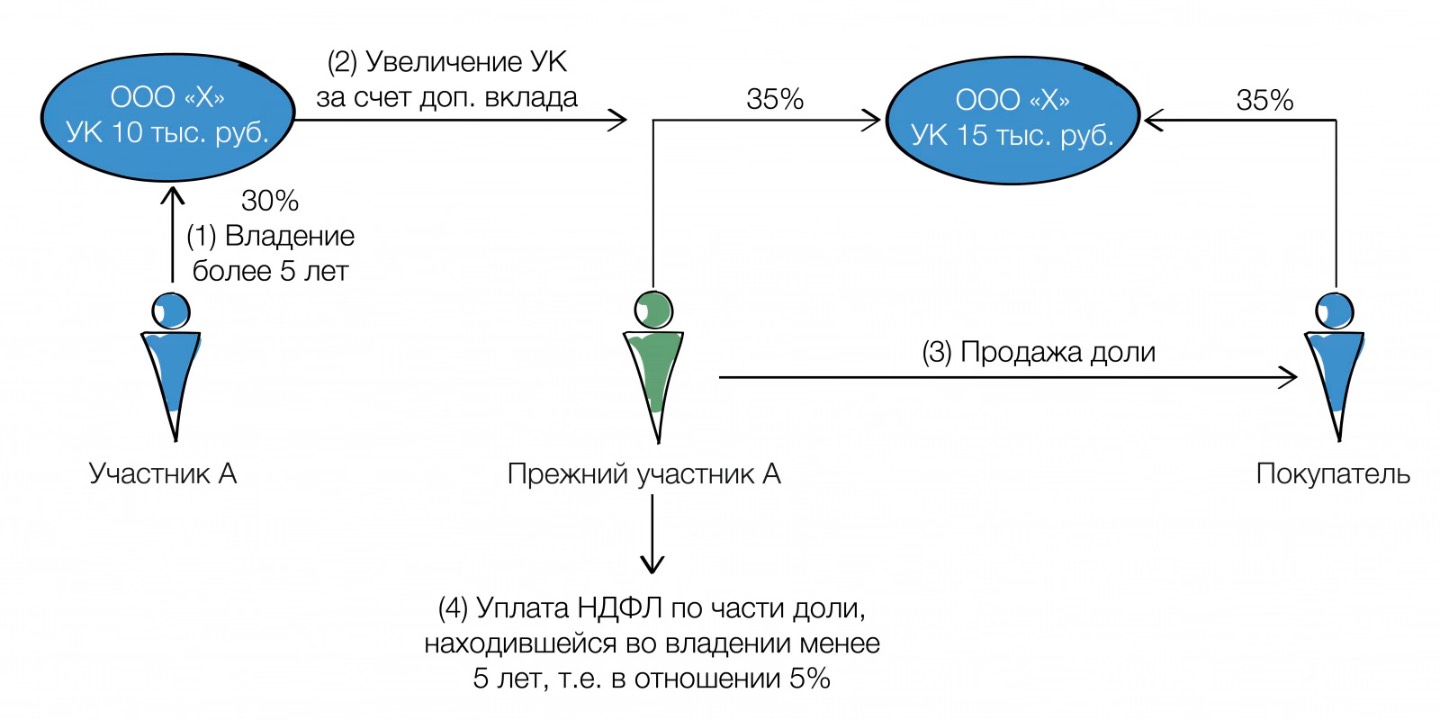

Если происходит увеличение уставного капитала общества непропорционально существующим долям (акциям), то есть когда у отдельных участников (акционеров) увеличивается номинальная стоимость и размер долей (акций), то льгота действует в отношении долей (акций), которые находились во владении более 5 лет. см. Письмом Департамента налоговой политики Минфина России от 7 сентября 2020 г. № 03-04-06/78393

Ниже рассмотрим на примере, как это правило работает.

Представим ситуацию: участник ООО (физическое лицо) владеет 30 % долей в уставном капитале номинальной стоимостью 3 000 руб. с 2016 г. Если в результате включения в состав Общества нового участника в 2024 г. его доля уменьшится до 25 %, то при продаже доли он по-прежнему должен иметь возможность воспользоваться налоговым освобождением в полном объеме, даже если при уменьшении размера его доли ее номинальная стоимость увеличилась. А если в результате увеличения уставного капитала доля участника выросла до 35 % и была продана за 1 млн руб., то налоговое освобождение должно предоставляться пропорционально доходу от продажи 30% доли, которая была приобретена в 2016 г., ведь с момента ее приобретения прошло 5 лет. В свою очередь доход от продажи 5% доли для целей налогообложения уменьшается на сумму расходов, произведенных в связи с приобретением этой части доли.

Такие же правила применяются к юридическим лицам. см. Письмо Департамента налоговой политики Минфина России от 25 мая 2020 г. N 03-03-06/2/43372, от 26 марта 2021 г. N 03-03-06/1/21949

…если в течение срока владения на праве собственности или ином вещном праве размер доли налогоплательщика в уставном капитале общества менялся, то налоговая ставка 0 процентов применима к доходам от реализации той части доли, которой он владел на момент реализации более пяти лет. При этом размер номинальной стоимости доли участия в уставном капитале общества не влияет на непрерывность пятилетнего срока.

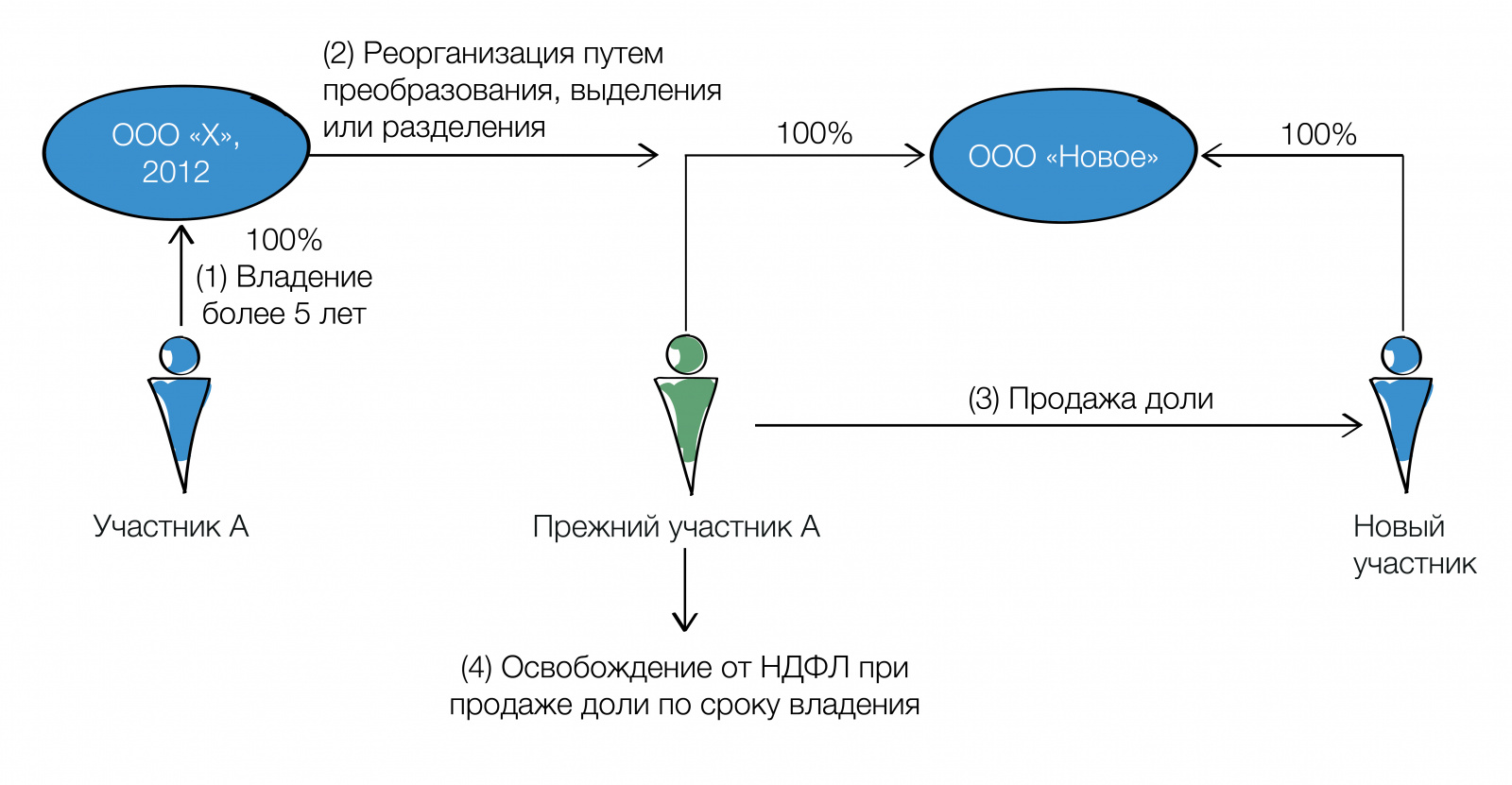

При подсчете физическим лицом срока владения долями / акциями в компании, созданной в результате реорганизации, учитывается срок владения им долями / акциями в реорганизованной компании — правопредшественнике. Так, согласно п. 17.2. ст. 217 НК РФ:

Пример. Компания зарегистрирована в январе 2012 г. Позднее проведена ее реорганизация, в результате чего в 2024 г. создана новая компания с тем же участником. В 2025 г. участник продает свою долю в компании, созданной в результате реорганизации. Его доход подпадает под льготу (в пределах установленного лимита 50 млн.руб. в год), так как суммарно срок владения реорганизованной и вновь созданной компаниями составляет более 5 лет.При реализации акций (долей, паев), полученных налогоплательщиком в результате реорганизации организаций, срок нахождения таких акций (долей, паев) в собственности налогоплательщика исчисляется с даты приобретения им в собственность акций (долей, паев) реорганизуемых организаций.

Организации тоже имеют льготу по сроку владения в отношении долей/акций, полученных при реорганизации. Льгота распространяется на следующие случаи, когдап. 6 ст. 284.2 НК РФ:

доли/акции в дочерних компаниях переданы организации-правопреемнику в процессе реорганизации. Срок владения «дочками» для правопреемника не прерывается;

если организация создана в результате реорганизации в форме выделения, преобразования или разделения, то ее участник — юридическое лицо будет исчислять срок владения долями с даты приобретения долей в реорганизуемой компании .

Налоговые льготы распространяются на ситуации:

купли-продажи долей/ акций;

выхода участника-организации из Общества и получения им действительной стоимости доли при условии владения 50 % и более дольше года п. 1. ст. 250 НК РФ

уменьшения уставного капитала (номинальной стоимости долей/ акций) Общества с возвратом участнику/ акционеру части имущества.

Важно! С 2026 года рассматриваемая налоговая льгота по НДФЛ не распространяется на случаи выхода участников-физических лиц из ООО с получением действительной стоимости доли п. 17.2. ст. 217 НК РФ

Важно! Налоговые льготы не применяются при ликвидации организации и распределении имущества ликвидируемой организации. Доход, полученный участником при ликвидации организации, приравнивается к дивидендам, а значит его налогообложение осуществляется по налоговой ставке для дивидендов - НДФЛ по ставке 13 / 15 % для физических лиц - резидентов, ставка 15% для нерезидентов п. 1.1. , п. 3 ст. 224 НК РФ , налог на прибыль по ставке 13 % для организаций. пп. 2 п. 3 ст. 284 НК РФ

В случае ликвидации организации физическое лицо может только уменьшить полученный доход на сумму произведенных расходов, связанных с приобретением доли/ акций/ паев, или применить вычет 250 000 руб.

У организаций есть возможность применить пониженные ставки. К примеру, если ее доля участия в организации на момент выхода из нее / ее ликвидации составляла не менее 50% на протяжении более 365 дней, то организация вовсе сможет применить налоговую ставку - 0%. пп. 1 п. 3 ст. 284 НК РФ . То есть, при таких условиях налог на прибыль не возникает.

Если конкретный случай не подпадает под условия льготного налогообложения, то бывшему участнику компании необходимо уплатить налог со всего дохода. Если доход выше предельного лимита, тоже нужно уплатить налог, но только с суммы превышения (для физических лиц).

Физическое лицо-российский резидент заплатит с такого дохода НДФЛ по ставке 13 /15 %. Нерезидент (например, по причине длительного проживания за рубежом) заплатит НДФЛ по ставке 30 %. п. 1.1. , п. 3 ст. 224 НК РФ

У организации такой доход облагается по стандартной ставке 25% налога на прибыль или по ставке применяемого режима УСН. При этом освобождение по льготе не ограничено лимитом как у физических лиц. Поэтому налог возникает только при отсутствии оснований для льготы. Кроме того, облагаемый налогом доход уменьшается на расходы, связанные с приобретением и увеличением доли, и на внесенные вклады. пп. 2.1. , п. 1 ст. 268 НК РФ

Налоговое законодательство дает хорошие возможности по снижению налоговых платежей при продаже бизнеса. Однако, правила регулярно меняются, что заставляет внимательно относиться к применению льготы, например, при продаже всего бизнеса третьим лицам, но и в рамках структурирования бизнеса, при необходимости совершить различные трансформационные процедуры (продажа доли другому лицу, мена долей между собственниками) с целью перехода от текущей модели бизнеса к новой, чтобы не допустить неожиданных налоговых последствий.