Надо ли говорить, что угроза обвинений в искусственном дроблении остается одним из главных факторов неопределенности и рисков для любого бизнеса. Даже если он «белый» и «пушистый».

Суровость ситуации одновременно и в существенных доначислениях (которые за период 2021 - 2023 год удвоились и в среднем составляют более 60 млн рублей на одну проверку), и в отсутствии четкого законодательного регулирования.

Даже налоговая служба, в зависимости от конъюнктуры, может переобуваться в прыжке. Так в своем письме 2021Письмо ФНС России «О практике применения статьи 54.1 Налогового кодекса Российской Федерации» от 10.03.2021 N БВ-4-7/3060@года ФНС сообщала, что создание IT-компаний для использования отраслевых налоговых льгот следует тщательно проверять на предмет незаконного дробления. А на фоне новых мер поддержки IT-отрасли в 2022 году служба отозвала Письмо ФНС России от 17 марта 2022 г. N СД-4-2/3289@ «О налоговых преимуществах, установленных для IT-бизнеса» свое предыдущее мнение, указав, что создание компании под льготы «не может рассматриваться налоговыми органами как искажение фактов хозяйственной жизни… и квалифицироваться как применение схемы уклонения от налогообложения («дробление бизнеса», необоснованное получение налоговых льгот и прочее).

Исследуя сплошным методом все арбитражные дела с контекстом «искусственное дробление» с 2017 года, мы смогли сформулировать не только тридцать критериев, на основании которых и строится обвинение в искусственном дроблении, но и произвели количественный и качественный анализ рисков налогоплательщиков. На основе сделанного анализа мы сформулировали пять довольно простых правил построения Группы компаний без признаков дробления. Эти правила заново определят стилистику ведения вашей хозяйственной деятельности. Стремление реализовать их на практике само по себе существенно снизит вероятность необоснованных обвинений в искусственном дроблении.

Но вместе с этим нужно отдавать себе отчет, что на 100% выполнение этих правил невозможно! Причиной тому является эффективность частного бизнеса. Да-да, именно эффективность. Процессы частного малого и среднего бизнеса подчинены исключительно эффективности. Однако повышение безопасности, в том числе и налоговой, это антагонист экономической рентабельности. А значит и выполнение «Пяти правил» требует сознательного отступления от эффективности в пользу безопасности. А выполнение на 100% и вовсе приведет к утрате управленческой гибкости и угнетению экономических функций компании до неприемлемого уровня.

Еще раз, когда мы говорим о выполнении Пяти правил построения группы компаний без признаков дробления мы имеем ввиду стилистическую направленность, не покидающее стремление их соблюдать с четким пониманием того, что выполнить полностью их не сможем.

Это внутренняя загвоздка. Но есть еще внешняя. Приведем на примере Правила №2 «Наличие бизнес-цели, деловой мотивации при выборе юридической модели Группы компаний».

Действительно, анализируя практику по дроблению, мы убедились в том, что защита налогоплательщиков (если она вообще была) строится на попытках доказать так называемую «деловую цель».Стремясь отстоять свою правоту, обычно приводят доводы (и иногда вполне успешно приводят), которые можно разделить на две основные группы:

По категориям клиентов, по территории, по видам деятельности, по производственным процессам или по составу используемых активов.

2. Бизнес-цели с точки зрения повышения общей результативности от деления бизнеса на отдельные компании.

Оптимизация хозяйственной деятельности, расширение или сохранение рынка, создание конкуренции между подразделениями, снижение предпринимательских рисков и даже улучшение кредитного статуса, вовлечение менеджмента в участие в прибыли.

Однако нюанс заключается в том, что вес аргументов и степень их доказанности определяется исключительно судебным усмотрением. Арбитражный суд это один или несколько человек с высшим юридическим образованием и своим собственным субъективным представлением об экономической действительности. Этого не избежать. Вместе с этим фиксация намерений бизнеса при принятии тех или иных решений, которую можно было бы использовать как доказательство в суде, вовсе не в российской деловой практике.

Итого, неопределенность в позиции, а значит и степени риска при построении Группы компаний, мы так и не снизили.

Но вот что интересно. Есть группа аргументов, наличие которых работает безотказно. И это…различия в структуре владения компаниями Группы.

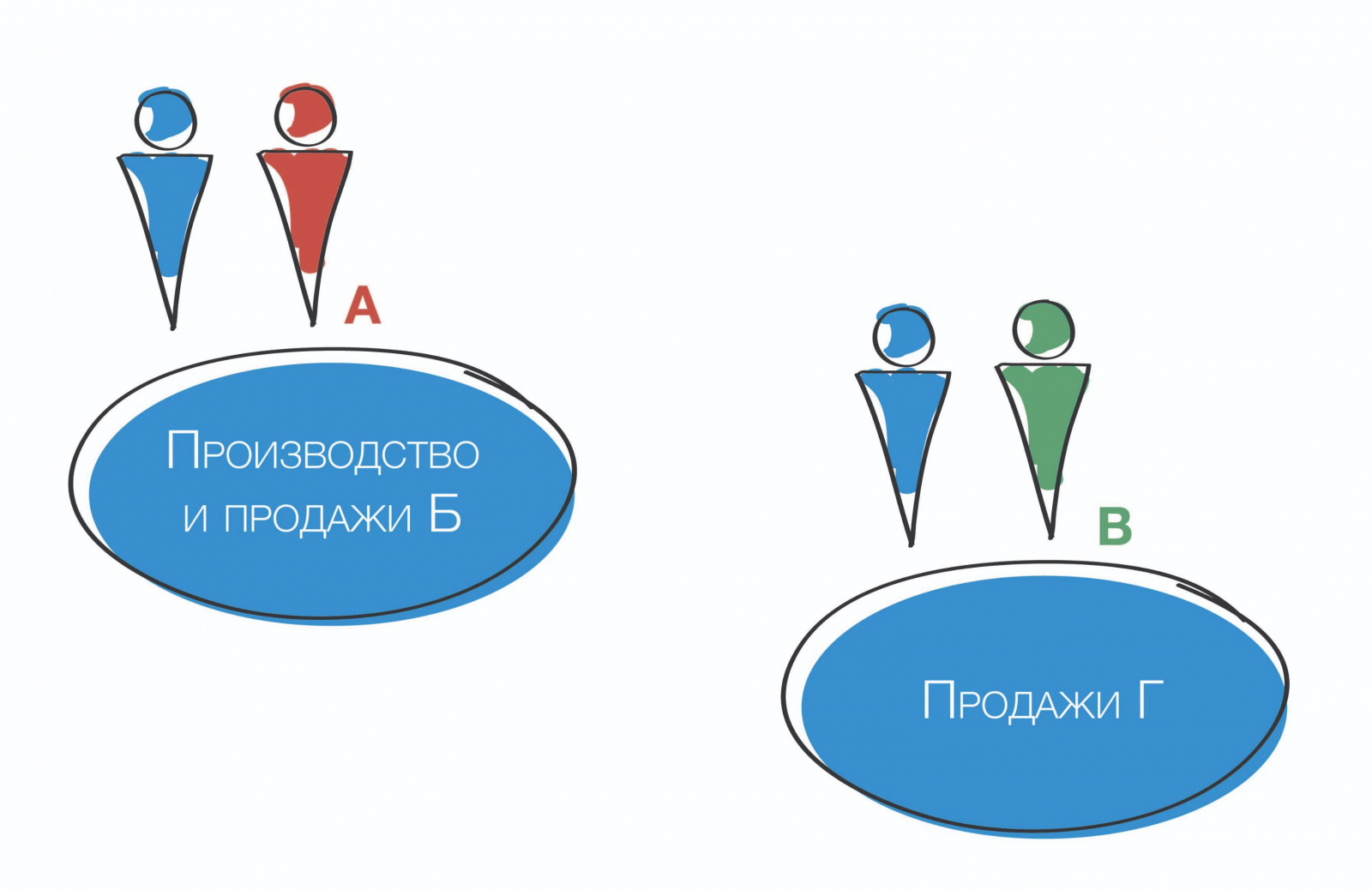

И действительно, если у меня есть компания с партнером А, которая производит и продает продукцию Б, то наличие другой компании с партнером В, реализующей товары Г, явным образом обосновывает наличие двух субъектов. Причем и за доказательствами далеко ходить не надо — выписка из ЕГРЮЛ вполне подойдет.

Диверсификация структуры владения компаниями, с учетом особенностей технологии судопроизводства, действительно становится главным опорным пунктом защиты от необоснованных претензий в искусственном дроблении. Однако это не поможет, если у вас обнаружится повальное использование «полочных» (то есть созданных только на бумаге) компаний. Если во владении компаниями участвуют «номиналы», не имеющие никакого отношения к бизнесу. Если в операционной деятельности обнаруживаются два десятка критериев, указывающих на искусственность разделения компаний.

И, напротив, если у вас есть какие-то доказательства того, что действовали вы ввиду своей деловой хватки, то аргумент о различиях в структуре владения компаниями сделает вашу позицию просто неуязвимой.

Утверждение о «номиналах» также требует разъяснений. Разумеется, нет ничего плохого во введении родственников в структуру совладельцев, это может быть частью сценария наследования бизнеса, например. Так называемое наследование «теплой рукой», то есть прижизненное, обеспечивающее плавную преемственность поколений. Нет ничего плохого и в том, что участие в бизнесе Основателя прикрывается друзьями, например. Коммерческих причин для этого, не связанных с налогами, очень много. Другое дело, что ФНС в этом почти всякий раз может видеть «умысел на что-то». Как говорится, чувствую что что-то выносят, не пойму пока что. А значит, тут как тут и констатация искусственности деления компаний.

Наш базовый принцип диверсификации структуры владения хотя и не является на 100% универсальным и уж, конечно, не отвергает на корню изложенное абзацем выше (родственники, друзья и так далее). Вместе с этим мы предлагаем путь, способный стать золотым компромиссом между безопасностью бизнеса (в том числе налоговой) и эффективностью (управленческой в первую очередь, а значит и экономической). Имея по-прежнему ввиду, что безопасность и эффективность — это разнонаправленные вектора.

Однако есть еще как минимум восемь причин для диверсификации владения бизнесом, не считая повышения налоговой безопасности. В связи с чем рентабельность затеи повышается в разы.