Совершенно очевидно, что бизнес, переступив планку годовых оборотов в 250 млн руб., не может существовать в рамках одного юридического лица. Требуется группа компаний. Среди причин: диверсификация бизнеса по направлениям, территории деятельности, продукту, группам клиентов, предопределяющая разную степень предпринимательских рисков. Различия в структуре собственности: состав и количество партнеров, необходимость привлечения инвестора. И даже особенности отношений с контрагентами, а также требования «внешней среды» (например, исключительность вида деятельности при получении лицензий и допусков).

Построение правильной, то есть идеально сбалансированной между рентабельностью и безопасностью, юридической структуры — занятие многоаспектное и довольно трудоемкое. Учитывая необходимость защитить интересы Основателя бизнеса и его партнеров, трудно гарантировать обеспечение владельческого контроля над всем бизнесом.

Первый шаг на этом пути — подбор организационно-правовых форм субъектов группы, сопоставив их плюсы и минусы с нашими предпочтениями и особенностями ситуации, в которой находится бизнес.

Традиционный выбор в среде частного бизнеса невелик: индивидуальный предприниматель (ИП) и общество с ограниченной ответственностью (ООО). Иногда акционерные общества (АО). Мы расширим ваш выбор. Профессиональными инструментами.

Эта форма организации бизнеса (назовем именно так, несмотря на округлившиеся глаза юристов) остается очень популярной, поскольку позволяет:

снизить ставку налога с доходов с 20 % (ставка налога на прибыль для организаций) до 15 (13) % (НДФЛ) при сохранении НДС;

зачастую не вести бухгалтерский учет;

применять патентную систему налогообложения;

воспользоваться налоговыми каникулами (то есть не уплачивать налог с доходов в первые два года деятельности);

вести кассовый учет (то есть реально полученных доходов и фактически произведенных расходов);

максимально свободно в сравнении с юридическими лицами использовать полученные денежные средства.

Привлекательно? Несомненно. За это ИП расплачивается ответственностью всем принадлежащим ему имуществом по неисполненным обязательствам. При этом не имеет значения, как оформлено право собственности: на ИП или на него, но как на физ.лицо (т.е. личным имуществом тоже). Хотя на сегодняшний день и владелец компании в случае банкротства по ее долгам тоже может ответить всем своим имуществом.

Одновременно у ИП есть существенные послабления в иных видах ответственности. Так, уклонение от уплаты налогов физическими лицами (ст.198 УК РФ) относится к преступлениям небольшой тяжести даже в особо крупном размере, что сказывается как на строгости наказания, так и на давности привлечения к ответственности. Хотя Следственный комитет РФ уже заявлял о желании уровнять здесь предпринимателей и организации.

Нередки случаи, когда, начав бизнес как индивидуальный предприниматель, собственник бизнеса концентрирует на себе и активную операционную деятельность, и функцию владельца активов. Обычно это свидетельствует о крайне низком уровне имущественной безопасности.

Кроме того, ведение деятельности в качестве предпринимателя препятствует полноценному вхождению партнеров в бизнес — с юридически зафиксированными объемом прав и обязанностей, долями в бизнесе, порядком распределения прибыли и так далее.

Владение Основателем бизнеса в статусе индивидуального предпринимателя недвижимым или иным ценным имуществом может быть оправдано лишь в случае последующей его передачи в пользование операционным компаниям. Это дает контроль над имущественным комплексом (то есть реализуется одна из трех зон владельческого контроля...но лишь одна!). А также обеспечивает источник официальных доходов собственника без избыточного налогообложения.

В случае с интеллектуальной собственностью ИП бывает и вовсе незаменим в связи с особенностями процедуры регистрации в Роспатенте или, например, доменных имен в Руцентре. У ИП без его ведома подобные активы отнять не получится, а у ООО иногда можно.

Но, Основатель в статусе ИП с имуществом — это максимально открытое участие в бизнесе. И, кроме низкой степени конфиденциальности, не забывайте, что любой ИП — смертен. И, как справедливо отмечено у Булгакова словами Воланда, «плохо то, что он иногда внезапно смертен». А действующее законодательство на 6 месяцев после смерти ИП — бессильно. Никакой возможности обеспечить бесшовную передачу предпринимательской деятельности иному лицу нет. Трудовые договоры прекращаются, банковские счета блокируются и т.д.

Не забывайте и о разводах и разделах имущества. Ну и в дополнение, ИП имеет крайне низкую репутацию в некоторых отраслях, а также не может заниматься отдельными видами деятельности (продажа алкоголя, например).

И все же ведение предпринимательской деятельности в статусе ИП выгодно по многим параметрам. Особенно, если его хозяйственные риски минимизированы за счет структурного подхода ко всей модели бизнеса.

Очевидно, что ООО пользуется наибольшей популярностью в бизнес-среде. И заслуженно. Ведь для его регистрации достаточно минимального уставного капитала в 10.000 рублей и 3 рабочих дня.

Между тем, ООО не такая уж простая игрушка, как кажется на первый взгляд.

Предполагается, что учредители ООО (правильно их называть — участники) принимают участие не просто капиталом, но и лично, деятельно так сказать. Из этого посыла и было выстроено все регулирование (местами не лучшее, не самое удобное и даже откровенно устаревшее).

Итак, чем может быть интересно ООО в целях структурирования бизнеса и проработки программы защиты его Основателя?

участники общества как между собой, так и с третьими лицами вправе заключать договор об осуществлении прав участников (в обиходе — корпоративный договор), по условиям которого они могут установить порядок принятия тех или иных решений на общих собраниях, закрепить особые условия отчуждения долей и т.п. По общему правилу, содержание договора третьим лицам не раскрывается. За исключением ситуации, когда по его условиям объем прав участника не соответствует размеру его доли, а также когда установлены ограничения по распоряжению долями в уставном капитале. В этих случаях необходимо сделать соответствующие пометки в ЕГРЮЛ;

возможно устанавливать дополнительные права и обязанности для одного или нескольких участников — это эффективный прием для регулирования нестандартных договоренностей между со-собственниками. Однако в этом случае сведения о дополнительных правах и обязанностях обязательно отражаются в Уставе;

возможно создание Совета директоров таким образом, чтобы использовать его как инструмент«неочевидного владения бизнесом» с сохранением владельческого контроля. В отличие от акционерных обществ, компетенция Совета директоров в ООО регулируется относительно свободно и исключительно внутренними документами, которые можно положить в сейф и до поры никому не показывать;

да и вообще в ООО компетенции органов управления регулируются относительно гибко, что в конечном счете дает возможность в уставе компании отразить реальную управленческую структуру бизнеса, зафиксировать зоны ответственности управленцев, создать, если требуется, систему сдержек и противовесов для поддержания баланса интересов основателями бизнеса между собой и в отношениях с менеджментом;

в отношении ООО Налоговый кодекс предусматривает дополнительные льготы при корпоративном финансировании (безналоговые вклады в имущество без увеличения уставного капитала, например);

в отношении ООО можно затеять процедуру реорганизации «на третье (даже совершенно постороннее) лицо» — и это среди прочего можно использовать как в процедуре трансформации бизнеса, так и в целях безналоговой консолидации активов;

теперь есть возможность гибкого регулирования процедуры выхода из общества. Такое право возможно не для всех и/или при наступлении заранее согласованных событий, обстоятельств.

Все эти инструменты мы подробно разбираем в главах нашего таксБУКа...а теперь о минусах...

Минусы ООО, как и плюсы, обусловлены спецификой участия — предполагается, что участвуют учредители в той же мере капиталом, в какой и личной.

В ООО, как следствие, очень сложно принудительно исключить участника за безобразное поведение по отношению к интересам компании. Например за то, что он параллельно еще одно ООО открыл и занимается конкурирующей деятельностью, обладая инсайдерской информацией. Кроме того, некоторые решения в силу закона принимаются единогласно (к таким относятся и решения о реорганизации). Да и вообще излишняя прямолинейность законодателя иногда создает головную боль, особенно, если по сложившейся в России практике используется устав, бездумно скопированный из Интернета или правовых справочных систем.

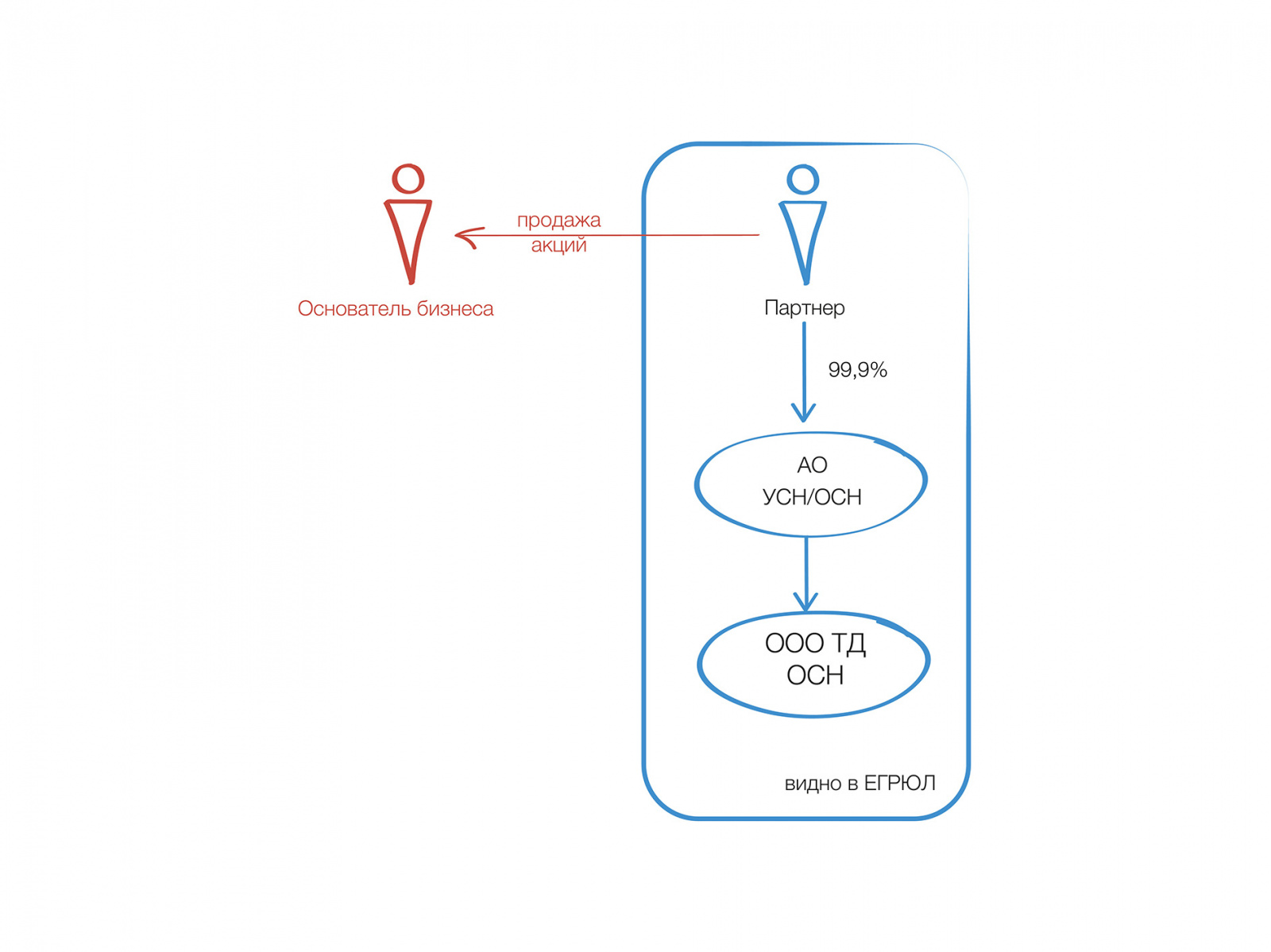

Несмотря на указанные ограничения порой выбора АО в качестве формы ведения бизнеса достаточно для обеспечения интересов Основателя (например, когда непрестижно открыто владеть каким-то видом бизнеса).

также возможность гибкого регулирования отношений акционеров посредством акционерного соглашения (в обиходе называемым корпоративным договором), возможность внесения возвратных безналоговых вкладов в имущество.

Из минусов:

жесткое императивное регулирование ряда вопросов. Миноритарии порой защищены больше основных акционеров;

наличие пристального контроля со стороны Центрального банка РФ. Избыточно формальный подход к контролю со стороны чиновников приводит к наложению крупных штрафов (до 1 млн. руб.) за незначительные нарушения процедуры (непредоставление информации одному из акционеров, нарушение порядка раскрытия публичной информации), включая подачу «нулевой» акционерной отчетности. Особенно вопиюще это смотрится, когда в составе АО всего один акционер;

неочевидное владение корреспондирует риску отсутствия информации у наследников об акциях, на которые «по-пацански» у них есть права.

В кооперативе могут быть и наемные работники (не члены), но их не может быть более 30% от общего количества членов. На эту роль отлично подходит низкооплачиваемый и, как следствие, часто увольняющийся персонал.

Поскольку ПК — это коммерческая организация и, как следствие, нацелена на зарабатывание прибыли, то встает вопрос как ее распределять, имея ввиду, что кто-то из членов участвует своим трудом, а кто-то, возможно, внес только денежный пай.

Поэтому предусмотрены две формы получения пайщиками дохода: оплата труда как таковая, (с нее уплачиваются НДФЛ и взносы во внебюджетные фонды) и распределение прибыли. В свою очередь прибыль можно поделить в соответствии:

с размером пая (не более 50% от всей прибыли);

с трудовым участием. Эта доля, по мнению судов и налоговых органов, облагается страховыми взносами, поскольку идет увязка с трудовой функцией.

в соответствии с иным участием. Но тут встает вопрос, что под этим иным участием в каждом конкретном случае можно понимать.

Так же из плюсов — возможность создания неделимого фонда, на имущество которого не обращается взыскание по личным долгам пайщиков. А также возможность гибкой регламентации условий включения/исключения пайщиков из кооператива.

Важные минусы: нет возможности заключения корпоративного договора или аналогичного соглашения и не все налоговые льготы при корпоративном финансировании распространяются на кооперативы.

Если образно описать суть полного товарищества, то выйдет следующее: 2 и более лица, каждый из которых ведет свою собственную коммерческую деятельность (поэтому участниками товарищества могут быть только ИП или юридические лица), имеют непреодолимое желание работать под единой вывеской, получая экономический эффект от объединения усилий. С течением времени участники могут меняться, а товарищество с накопленным опытом остается.

А что за статус у этой «общей вывески»? Полное товарищество — это юридическое лицо, порядок деятельности и структура которого определяется исключительно, а значит очень гибко, учредительным договором между участниками. Это и делает полное товарищество весьма любопытной конструкцией с точки зрения группы компаний.

Из экономической сути такого объединения выросло и правило субсидиарной (дополнительной) ответственности участников по обязательствам товарищества. По этой же причине, с точки зрения налогообложения, налог на доходы должен образовываться на уровне участников товарищества, а не на уровне товарищества. Вместе с тем, учитывая, что полное товарищество это отдельная организация, налоги с доходов платит и само товарищество, и товарищи. Но по своей ставке.

Симпатичная форма организации юридических лиц, регулируемая Федеральным законом «О хозяйственных партнерствах» с 2011 года. Такая коммерческая организация должна иметь по меньшей мере двух партнеров (как физические так и юридические лица, в том числе и иностранные), а раздуть его можно аж до 50. Создать партнерство можно только «с нуля», из уже имеющегося юридического лица реорганизация в партнерство запрещена законом. В свою очередь само партнерство может реорганизоваться только в акционерное общество.

Партнеры вправе условия сотрудничества, какими бы те ни были «хитрыми», заключить в объятия гибкого и, одновременно, юридически несокрушимого соглашения об управлении партнерством. Такое соглашение имеет приоритет над уставом и может предусматривать интересные штуки:

гибкая оценка доли участия в распределении прибыли. Например, бизнес может создаваться финансовыми усилиями одного и идейными усилиями другого партнера, не имеющими строгой денежной оценки в настоящее время. В ООО партнерам пришлось бы формировать долю в номинальном уставном капитале, в том числе «фиктивно» и тому, кто вкладывает идею. В хозяйственном партнерстве такие фикции не нужны — юридически корректно указывать все как есть;

порядок входа в состав партнеров и выхода из него (можно даже предусмотреть принудительный выкуп долей при наступлении определенных событий или заготовить «парашют» в виде отчуждения доли на заранее установленных условиях);

закрепление разного объема прав и обязанностей партнеров (причем зависимость можно определить самостоятельно, например, от того, чем внесена доля, от времени вхождения после начала деятельности и т.п.);

может накладывать запрет на занятие партнерами конкурирующей деятельностью «на стороне» и т.д. и т.п.

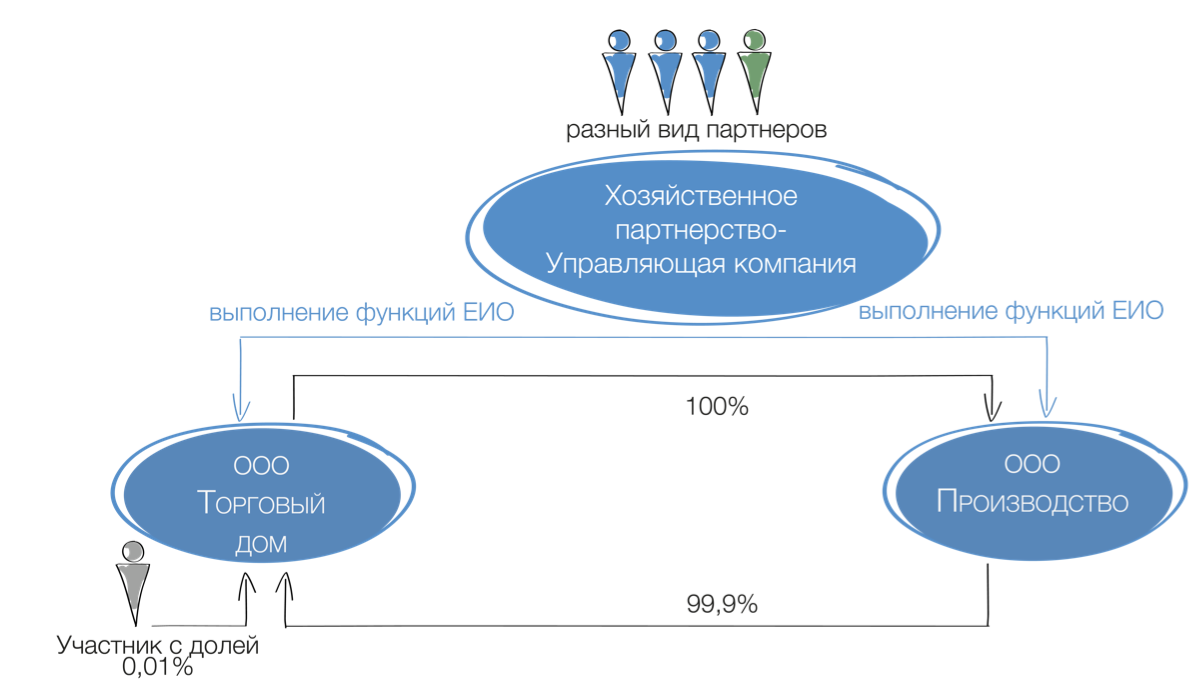

К особым свойствам хозяйственного партнерства относится и система, структура и полномочия его органов управления. Поскольку все это, а также порядок осуществления и прекращения ими деятельности определяются исключительно соглашением об управлении партнерством! И это просто роскошно... Если бы не несколько минусов:

партнерство не может рекламировать свою деятельность (однако п.п.3 ст. 3 Закона «О рекламе» определяет понятие «товар», в том числе работа и услуга, как продукт деятельности, следовательно верно предположить, что хозяйственным партнерствам запрещено рекламировать именно деятельность, но не ее результаты);

соглашение и все изменения в нем подлежат нотариальному удостоверению, что может создавать определенные сложности, когда партнеры находятся в разных регионах. Все члены партнерства в обязательном порядке отражаются в ЕГРЮЛ;

партнерство не может быть участником других юридических лиц. Следовательно, реальная возможность масштабного использования соглашения об управлении партнерством, где бы собственники отразили все правила игры между собой и далее транслировали бы их на дочерние компании — отсутствует. Хотя возможным вариантом реализации такого сценария в обход ограничений является наделение ХП функциями управляющей компании, которая и будет учитывать и транслировать мнение всех партнеров.

На этом с перечислением субъектов для вашей группы компаний пока (именно пока) все! Ведь есть еще некоммерческие организации, у которых тоже бывают существенные преимущества и налоговые льготы. Но с ними нужно разбираться отдельно.

Остается напомнить, что окончательное решение при выборе набора субъектов зависит от совершенно конкретной совокупности факторов:

Что этот субъект делает в ГК? Активная операционная деятельность (оптовая и розничная торговля, производство), хранение активов, сопутствующие услуги (транспортные, услуги складирования или хранения) и т.п.;

Возможность дополнительно обеспечить удобные налоговые последствия при наличии законных оснований для этого (банальный пример: ведение деятельности в статусе индивидуального предпринимателя на общей системе налогообложения позволяет снизит ставку налога с доходов с 20 % до 15 (13) %);

Необходимость уменьшить возможность для административного давления, захвата бизнеса именно на этом участке «фронта»;

Задача оптимального владения партнерами совместно накопленным имуществом;

Формат владения имуществом и бизнесом;

Отношения между собственниками, включая функциональное разделение между партнерами, совместное принятие стратегических решений, совместный контроль за бизнесом и друг другом, безопасное получение доходов и порядок их распределения от текущей операционной деятельности и владения имуществом, возможное вмешательство «родственных» отношений в бизнесе;

Потребуется ли вам на данном участке привлекать инвестора (или дополнительное стороннее финансирование);

Сколько у вас направлений в бизнесе и потребуется ли реинвестирование денежных средств из«зарабатывающих» направлений в дотационные;

Финансовые вопросы: где центр аккумулирования финансового результата и как распорядиться денежными средствами;

Обеспечение возможности разделения бизнеса или, наоборот, обеспечение его неизменной целостности, а также пожелания ко входу (выходу) партнеров из бизнеса.